Подписано в печать 30/10/2013 г.

Методика количественной оценки рисков, коридоров управляемости и эффективности разработана для организаций любых форм собственности, отраслей, регионов только на основе концепции, нейронных моделей авторов, законов Дорошко-Самарина, Окуня-Чекирды, n-мерного мотивационного креста Самариной, кривой по образованию Самариной, финансово-банковского креста Чадаева и др. исследований авторов. Методика должна использоваться государственными, коммерческими службами различных иерархических уровней управления. Методика полностью опровергает ошибочную теорию рисков, модели банкротства Альтмана и др. Методика позволяет выявлять и подавлять коррупционную составляющую на уровне структурных подразделений и организации в целом, лишает все ветви и иерархические уровни власти возможности нецелевого использования бюджетных, инвестиционных, страховых, пенсионных, акционерных средств и фондов. Методика позволяет выявить и исключить неэффективные, рискованные организации при проведении конкурсов на выполнение работ и услуг для государственных, частных и акционерных организаций с разными формами собственности. В книге, чтобы не пугать читателя объемами вычислений и размерами моделей, представлены сокращенные версии экзогенных эконометрических моделей методики. В книге дан начальный упрощенный уровень методики, который понятен для современных экономистов, помнящих алгебру 7-ого класса школы.

В книге даны практические примеры исследований, сделанные на основе методики. В книге представлены выдержки научно-исследовательских работ следующих авторов: А.Г.Николаева (1-й раздел, 5-й параграф). Л.А.Самарин, М.В.Самарина (4-й раздел). Е.С.Чужова (5-й раздел).

Книга предназначена для студентов, аспирантов экономических ВУЗов, преподавателей, аналитиков, экономистов, законодателей, министерств, ведомств, монетарных властей и общественности.

Содержание

С конца 19-ого века сегодняшняя реальная экономика построена на русских, советских экономических теориях, моделях. За период 1900-2010гг либеральные экономисты, их школы умудрились запустить и пропустить все 30-ть мировых финансово-экономических кризисов.

Поэтому авторы, продолжая традиции русских, советских научных школ, в т.ч. экономических в противовес либеральным виртуально-экономическим школам считают целесообразным активизировать работы по продвижению методик реальной экономики, в т.ч. прогноза мировых кризисов. Авторы за период 1995-2009 г. спрогнозировали основные мировые экономические и финансовые кризисы. Так в разное время были опубликованы:

Отметим основные принципиальные положения динамической ноосферно-синергетической производственно-мотивационной концепции авторов.

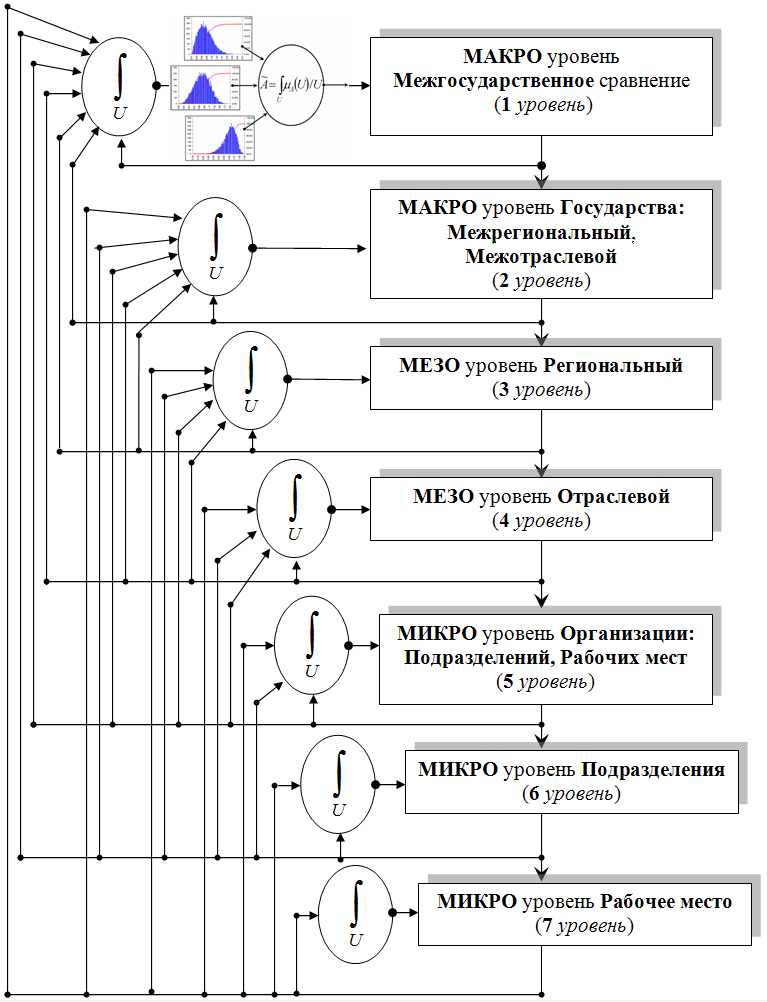

Авторы рассматривают экономику как целостную систему. Концепция исследует экономику как единую систему, состоящую из семи уровней от рабочего места до межгосударственного сопоставления. Данная семиуровневая модель опирается на сложившуюся систему сбора социально-экономической статистической информации. В то же время концепция отрицает сложившийся в прошлом веке принцип автономного, независимого экономического исследования от других подсистем/уровней. Т.е. отвергается принцип исследования только уровня микроэкономики, только уровня мезоэкономики, только уровня макроэкономики. Концепция требует все эти уровни исследовать как целостную систему с многообразными взаимовлияющими прямыми, латентными, обратными связями.

В прошлом веке такое деление целостной системы на три подсистемы (микро, мезо, макро) было вызвано невозможностью их исследовать одновременно без вычислительной техники. Т.е. обрабатывать десятки, сотни миллионов функционалов и проводить исследования одновременно на всех семи уровнях от рабочего места до межгосударственного сопоставления. Современный бюджетный компьютер по производительности, объему памяти превосходит в 50 тысяч раз любой мощный компьютер 80-х годов прошлого века и в 1 млн. раз любой мощный компьютер 70-х годов прошлого века. В то же время экономисты, имея такие современные компьютеры, продолжают исследовать, мыслить категориями экономистов прошлого века, работающих на счетах.

В 21-ом веке необходимо проводить экономические исследования любой организации с учетом всех семи уровней. В настоящее время исчезла другая существенная трудность по сбору и обработке статистических данных с помощью всех известных 25-ти математических, статистических, эконометрических методов одновременно. Благодаря программам раскрытия информации, интернет базам данных любой экономист круглосуточно может собрать статистическую социально-экономическую информацию по всем семи уровням сразу по любым странам-членам ООН и любым бюджетным и коммерческим организациям. Далее эту информацию компьютер может обработать за несколько секунд, применяя при этом все математические, статистические, эконометрические методы. Компьютеру потребуется всего несколько секунд, чтобы выдать текстовый отчет на десятках тысяч электронных страниц.

Методика авторов, изложенная в книге, исследует два из семи уровней экономической системы. Эти два уровня являются открытыми для взаимодействия со всеми экзогенными уровнями. Выделение в методике этих двух уровней сделано для простоты понимания. Для многих экономистов авторы рекомендуют начинать исследования с изучения методики количественной оценки рисков, коридоров управления и эффективности организаций. И только потом переходить к применению следующих методик авторов, описывающих другие уровни и их взаимодействие.

В первом разделе книги дан материал исследований по различным отраслям, в которых частично описаны методики и модели верхних уровней, которые выступают экзогенными начальными и граничными модельно-нейронными условиями для методики количественной оценки рисков, коридоров управления и эффективности любой организации любой отрасли.

В этой книге собраны воедино все части методики количественной оценки рисков, коридоров управления и эффективности, разбросанные, как пазлы, в предыдущих книгах авторов.

При разработке и совершенствовании методики авторы использовали только дистанционные методы обучения, основанные на интернет технологиях. Это позволило привлечь к апробации методики пользователей, экономистов из разных стран с разным уровнем подготовки в областях: интернет технологий, программного обеспечения, компьютерной техники, но главное специалистов с разным уровнем экономических знаний. К работам по апробации методики привлекались:

В работе над многими материалами книг, исследований авторов принимали участие А.Трифанов, А.Григорьев, В.Лепешкина, Я.Шпак, В.Фролова, Н.Малоземов, В.Жиров, П.Немцев, И.Фоминов, В.Арнаут, К.Кавалеров, Е.Егорова, Н.Котов, П.Титов, Е.Корчмар, А.Трегубова, Е.Овчаренко, Е.Капралова, Н.Чумакова, К.Борисова, Б.Осовский (отв.исп. по соцсфере), И.Безвербная, И.Дмитренко, К.Платонова, А.Воронова, И.Корнилов, Н.Калашникова, Н.Маркарьян, С.Кожевникова, Д.Беляев, П.Голубцов, А.Нургалиев, Р.Давлетбаев, М.Юмагулов, К.Утин (чл.-кор.МАИ), В.Жмак, С.Ковалев, Г.Ворона, а также студенты, аспиранты, докторанты, специалисты отечественных и зарубежных ВУЗов, организаций. Методика представляет собой коллективный труд не только авторов, но и замечаний, пожеланий практиков и специалистов в области экономического анализа, планирования и контроля.

Цель методики количественной оценки рисков, коридоров управления и эффективности организаций различных отраслей - объективно оценивать, анализировать, планировать, контролировать эффективность деятельности организации и ее структурных подразделений, а также эффективность использования частных и государственных инвестиций исследуемой организации любой отрасли.

Методика позволяет выявлять и подавлять коррупционную составляющую на уровне структурных подразделений и организации в целом, а значит, лишает все ветви и иерархические уровни власти возможности нецелевого использования бюджетных, инвестиционных, страховых, пенсионных, акционерных средств и фондов.

Методика позволяет выявить и исключить неэффективные, рискованные организации до проведения конкурсов на выполнение работ и услуг для государственных, частных и акционерных организаций с разными формами собственности.

Методика рассматривает риск как аналог неэффективного управления. Методика исследует тысячи социально-экономических показателей. Именно название показателя выступает прилагательным к риску. Например, финансовые риски, валютные риски, экономические, социальные, мотивационные риски, процентные риски, налоговые риски, риски персонала и др.

Методика учитывает разный уровень подготовки и компетенции современных экономистов. Методика не заставляет экономиста понять все 25 используемых математических, статистических и эконометрических методов, неизвестных для 95% современных экономистов. Поэтому методика для разного уровня подготовки выдает разный уровень детализации анализа, планирования и контроля.

Методика обеспечивает быстрое обучение неподготовленного экономиста в течение нескольких часов (2-5 час.). Методика нацелена не на процесс и демонстрацию мощности, многообразие, качество расчетов, моделей, а на мгновенный экономический результат, качественную, количественную оценку рисков, коридоров управления и эффективности.

Методика опирается, использует разработанные авторами программы, интернет комплексы, позволяющие в масштабе реального времени организовывать доступ к интернет базам данных программ раскрытия информации всех стран-членов ООН. Это позволяет "вживую" обучать пользователей, экономистов методике с помощью дистанционных методов интернет обучения с использование аудио-видео конференций.

Методика предназначена не только для оценки рисков, коридоров управляемости и эффективности организации, но и для анализа и планирования в организации. Авторы трактуют сущность управления, его главные направления как анализ, планирование и контроль с учетом всей возможной доступной статистической социально-экономической, технологической информации, как по исследуемой организации, так и по всем ее конкурентам без ограничений. Методика самодостаточна и в экспертных мнениях не нуждается, т.к. опирается на расчеты.

Методика является неотъемлемой частью концепции, ее методик и моделей. В концепции методика рассматривается как подсистема других методик концепции (например, прогнозирование мировых кризисов, выработка антикризисных мероприятий по отраслям, регионам, организациям и др.). По объему статистической информации, вычислений методика в общем объеме методик концепции составляет не более 0,001%.

Методика применяется для любых организаций любых отраслей, любых форм собственности и любых регионов. Должна использоваться государственными, коммерческими службами различных иерархических уровней управления.

Ввиду ряда ограничений методика имеет различный уровень детализации. Здесь дан начальный упрощенный уровень, который понятен для неподготовленных экономистов, знающих алгебру 7-ого класса школы и помнящих, что любую зависимость можно представить в виде таблицы, графика, функции.

Методика разработана авторами и описана еще в конце прошлого века. В книгах, учебных пособиях, монографиях авторов рассматривались, описывались теоретические, практические наиболее интересные моменты, в т.ч. алгоритмы и программные модули. Если сложить все публикации авторов с элементами настоящей методики с конца прошлого века, то можно сложить всю методику по частям.

В книге даны практические примеры исследований, сделанные на основе методики, по организациям различных отраслей: разработка бизнес-плана по мини пекарням, анализ рисков, коридоров управления и эффективности деятельности управляющих компаний СПб (ЖКХ), анализ рисков, коридоров управления и эффективности отечественных и зарубежных нефтегазовых компаний. Каждое исследование показывает, как практически использовать методику для организаций различных отраслей, как высвечивать проблемы организаций и решать их, используя различные целевые функции методики и меняя вектора исследований.

Построение моделей методики это не разовая акция, а ежегодный кропотливый труд экономистов всех организаций различных отраслей.

Представляет безусловный интерес проведенные исследования О.Д.Чадаевым по финансово-страховой системе США, расширенный синергетическим, бифуркационным динамическим анализом. Данный анализ позволяет осуществлять прогноз кризисных процессов, а также выступает начальными и граничными модельно-нейронными экзогенными функционалами для методики количественной оценки рисков, коридоров управления и эффективности. Другие не менее важные моменты исследования О.Д.Чадаева представлены в других монографиях, книгах, исследованиях.

Затраты на подготовку персонала организаций, отраслей экономики любой страны многократно превосходят интегральные инвестиции в оборотные и основные фонды. Поэтому роль человеческого капитала всегда доминировала, превосходит и будет преобладать над всеми суммарными видами капитала и банков, и бизнеса вместе взятых. Сегодняшний кадровый голод в РФ во всех ветвях власти, на всех иерархических уровнях управления экономики результат безграмотного управления персоналом и отсутствие внятной кадровой политики в годы реформ.

В книге представлены выдержки научно-исследовательских работ следующих авторов: А.Г.Николаева (1-й раздел, 5-й параграф). Л.А.Самарин, М.В.Самарина (4-й раздел). Е.С.Чужова (5-й раздел). Отметим, что в предыдущую книгу "Мировой кризис 2013-2014 г. в цифрах" не были включены версии научных исследований перечисленных авторов по трем сценариям кризиса 2013-2014гг. ввиду ограниченного финансирования.

Книга написана к юбилею Г.П.Самариной. Авторы благодарны своим учителям. Поэтому книга, методика также посвящена нашим учителям: В.Я.Феодоритову, Г.А.Краюхину, С.А.Харченко, П.А.Дорошко и др.

Исследования авторов были бы невозможны без статистических интернет баз данных программ межгосударственного сопоставления ООН, World Bank. Статистических программ раскрытия информации Минтруда, Минторговли, Минэнерго, Министерства сельского хозяйства, ФРС, SEC, библиотеки Конгресса США, а также любезной помощи других ведомств федеральных и региональных властей США. За это авторы им искренне признательны.

Благодарим коллектив издательства СпбГЭУ «ЛЭТИ» за поддержку и помощь.

Авторы верят в практическую значимость книги и надеются на конструктивную критику специалистов и практиков.

Любая научно-исследовательская методика опирается на системные принципы: целостность, однородность, иерархичность, системность, устойчивость, динамичность, ноосферность, синергетичность, бифуркационность и т.д. Эти принципы являются основой экономических систем независимо от уровня иерархии.

Разработанная авторами методика количественной оценки рисков, коридоров управления и эффективности организации любой отрасли также соблюдает системные принципы. Благодаря системным принципам методика обеспечивает корректную качественную, количественную оценку рисков во всем их многообразии для такой сложной экономической системы как организация, независимо от форм собственности.

Методика анализирует, оценивает не только деятельность любых организаций, но и любых отраслей. Т.е. в количественную оценку рисков включено все многообразие межотраслевых связей, что встраивает сложную экономическую систему организации в новый иерархический отраслевой или межотраслевой уровень.

В методике кроме рисков организаций количественно оцениваются и риски структурных подразделений/центров ответственности. Т.е. методика требует исследовать социально-экономические подсистемы структурных подразделений, которая, в свою очередь, взаимодействует с подсистемой рабочих мест.

Понятно, что все организации осуществляют свою деятельность в конкретных регионах, со своими многоликими особенностями: биосферными, климатическими, социально-экономическими, социо-культурными и др., в том числе и технологическими традициями. Поэтому методика требует учитывать, исследовать региональный социально-экономический системный уровень.

Очевидно, что как только авторы затронули системные социально-экономические региональные и отраслевые уровни, в среде которых естественно функционирует любая организация, как тут же возникает неизбежный вопрос, что для сохранения всех системных принципов любые организации, отрасли, регионы осуществляют свою социально-экономическую деятельность в конкретном государстве. Поэтому в методике кроме сложных систем: организаций, отраслей, регионов и их рисков должен учитываться и системный государственный уровень.

В современной мировой экономике любая организация прямо или косвенно сталкивается с международной конкуренцией, так что без учета системного межгосударственного уровня не обойтись. Поэтому в методике кроме сложных систем: рабочих мест, подразделений, организаций, отраслей, регионов, государства, их рисков должен учитываться и системный межгосударственный уровень.

Эти уровни можно представить графически (рис. 1).

При этом естественно понимая, что все уровни всех подсистем имеют многообразие прямых и обратных связей, наиболее полно описываемых с помощью нейронных моделей. Авторы сознают, что создание сложной методики количественной оценки рисков, коридоров управления и эффективности организации любой отрасли, любого государства невозможно, если:

Оставаться на экономическом мировоззрении прошлого века и продолжать целостную сложную экономическую систему исследовать только по конкретному экономическому уровню или микро, или мезо, или макро. Т.е. вырывать/вырезать тот или иной уровень из живой экономической ткани в методике запрещается, т.к. при этом нарушается целостность сложной системы всех семи уровней.

Декларировать, но не использовать все богатство известных методов: математических, статистических, эконометрических без исключения, в том числе и малоизвестных, например, методы размытых множеств, нейронных моделей и др. Для этого желательно по всем этим методам исследователям написать собственное целевое программное обеспечение, как это сделали авторы.

Активно не использовать современную вычислительную технику, интернет технологии, облачные вычисления, дистанционные интернет методы обучения, интернет базы данных по программам раскрытия информации всех стран-членов ООН всех уровней от статистической отчетности организаций до интернет баз данных системы национальных счетов, в т.ч. межотраслевые балансы государств-участниц.

Системные принципы, описанные дополнения необходимы для того, чтобы обеспечить устойчивую работу методики количественной оценки рисков, коридоров управления и эффективности организации любой отрасли. Кроме этого авторы предлагают сформировать необходимые и достаточные требования, предъявляемые к процессу исследования сложных экономических систем: от рабочих мест до межгосударственного уровня. Рассмотрим необходимые и достаточные требования, предъявляемые к процессу исследования сложных экономических систем.

Рассмотрим динамический вектор исследования. Понятно, что любое исследование социально-экономической системы без динамического, временного анализа будет не полным и поверхностным. Поэтому в зависимости от целей, задач любое исследование необходимо проводить на глубину минимум 20-30-50 лет. Авторы данное требование определяют как динамический вектор, исполнение которого обязательно для любых научно-исследовательских работ. Авторы для своих исследований задали минимальную глубину динамического анализа статистических социально-экономических данных от 50 лет и более. Для молодых коллег авторы установили следующие временные рамки динамического вектора исследований: студентам (10-20 лет), аспирантам (30-40 лет) и докторантам (от 50 лет). Таким образом, авторами был сформирован первый динамический вектор концепции, который необходим для любой научно-исследовательской работы экономиста.

Ноосферный вектор исследования. Ввиду сложности его описания в данной книге рассматриваться не будет. С ним можно ознакомиться в предыдущих книгах авторов.

Рассмотрим синергетический вектор исследования. Скрытые в синергетическом векторе эффекты, процессы бифуркации, а также динамический анализ бифуркаций на примере финансовой системы США будут показаны далее. Экономисту-профессионалу, знакомому, например, с межотраслевым балансом, известно, что в любой сложной экономической системе наблюдаются мультипликативные или синергетические эффекты. Поясним это на примере. Допустим, планируется в следующем году увеличить выпуск конечного продукта (ВВП) на 10% в той или иной отрасли. Для этого необходимо ответить на вопрос, насколько процентов увеличатся суммарные объемы продаж всех отраслей экономики. Расчеты с учетом кластерного анализа и МОБ для экономики США показывают, что

Как видно из представленных примеров, наблюдаются значительные синергетические, мультипликативные эффекты. Мало того, благодаря синергетическому вектору легко развенчивается либеральный миф о ведущей роли торговли и финансовой системы в экономике США. Как следует из синергетического, мультипликативного эффекта, торговля и банки занимают последнее место по реальному, а не виртуальному воздействию на экономику.

Из этого примера можно сделать еще более существенные и важные для экономики любой страны, а также для ее олигархов выводы:

Если олигархи в торговле снизили оплату труда или подняли цены в своей отрасли на 10%, то объемы продаж во всех отраслях экономики, т.е. у других олигархов упадут на 15,01%.

Либеральные реформы в РФ, в развитых странах последних 30-40 лет убедительно демонстрируют разорение народного хозяйства, бизнеса и 99% граждан этих стран.

В примере, к сожалению, не видны все неожиданные динамические бифуркации, проявляемые на уровне прямых и латентных связей всех отраслей в рамках МОБ. В предыдущих книгах авторов описана динамическая бифуркационная модель управленческого финансово-банковского креста Чадаева, выявляющая и показывающая эти латентные мощные динамические бифуркации.

Рассмотрим производственный вектор исследования. Любому начинающему экономисту хорошо известна производственная функция, но авторы эту производственную функцию требуют рассматривать в объемах статистических данных СНС и МОБ. Краткие примеры расчета подсистемы численности производственной функции и ее моделей по 15 секторам экономики по 23 профессиональным группам приводятся далее. Для полноты понимания производственного вектора исследования в объемах СНС и МОБ показаны на примере выдержки из исследования по лесопромышленному комплексу США в научно-исследовательской работе А.Г.Николаевой.

Мотивационный вектор исследования был детально рассмотрен в предыдущих совместных книгах авторов и В.А.Чекирды. В частности, даны исследования В.А.Чекирды по мотивации персонала строительной отрасли, описаны: закон Оукена-Чекирды, мотивационный крест Самариной, в т.ч. n-мерный мотивационный крест Самариной, кривая Самариной по образованию и др. Поэтому мотивационный вектор исследования в данной книге рассматриваться не будет.

Понятно, что все остальные системные принципы при исследовании экономических объектов/явлений необходимо также соблюдать.

В заключение отметим, что методика количественной оценки рисков, коридоров управления и эффективности организации любой отрасли сосредотачивает свое внимание в основном на уровне/подсистеме организации и ее структурных подразделений, как показано на рис.2.

Все остальные уровни динамической ноосферно-синергетической производственно-мотивационной концепции и ее нейронные модели (см. рис.1) являются экзогенными по отношению к методике количественной оценки рисков, коридоров управления и эффективности организации любой отрасли.

Включение авторами раздела по анализу результатов экономических либеральных реформ, приведших к краху всей экономики и социальной сферы, не случайно. Любой анализ показывает, что сформировать эффективный, качественный человеческий капитал общества, и как следствие дееспособные власть и бизнес на всех уровнях управления невозможно без развитой социальной инфраструктуры на всех уровнях. И наоборот, разрушение социальной инфраструктуры ведет к деградации всех уровней управления власти и бизнеса. В РФ этот процесс деградации проявляется ярко. В первую очередь, это негативно отразилось на СМИ, где жестко функционирует либеральная цензура.

Человеческий капитал эффективно не работает, если он не обеспечен:

Поэтому анализ социальной сферы, состояние ее инфраструктуры авторами рассматривается как необходимое и достаточное условие по формированию экзогенных моделей социальных рисков для методики количественной оценки рисков, коридоров управления и эффективности исследуемой организации и ее конкурентов. Логика авторов очевидна – развитие бизнеса в любом регионе не возможно, если в нем отсутствует качественная, эффективная социальная инфраструктура.

Поэтому методика авторов на основании анализа социальной сферы формирует системные модели рисков социальной сферы по подсистемам, определяет коридоры управления и эффективности по подсистемам социальной сферы.

Начнем с анализа показателей "Число лиц, доживших до определенного возраста из 100000 чел. родившихся" по данным таблиц смертности и ожидаемой продолжительности жизни населения СССР 1984-1985 годы и России в 2000 году.

На основании данного анализа дадим оценку реальных результатов гайдаровских реформ, более известных как либеральный фашизм и геноцид многонационального русского народа.

Как видно из графической модели средние ежегодные потери по мужчинам в 2000г. по сравнению с 1985 г. ужасающие.

Как видно из графической модели средние ежегодные потери по женщинам в 2000г. по сравнению с 1985 г. ужасающие.

Существует миф, что в СССР мало уделялось внимания развитию социально-экономической инфраструктуры, ведь на ее строительство выделялось лишь 3-5% всех строительных мощностей после Великой Отечественной Войны.

Рассмотрим показатель "Ввод в действие жилых домов в РФ " за период 1933-2009-2012 г.г. (см. рис.1).

Рис. 1. Динамика ввода в действие жилых домов в РФ за период 1933-2009-2012 г.г.

Строительство жилья в период 1933-1945-1991 г.г. велось со всей инфраструктурой (инженерной и социальной), а не как точечная застройка в годы реформ с полным использованием резервов советской инфраструктуры. В послевоенное советское время на жилье выделялось не более 3-5%, а 95-97% шло на социальную, инженерную инфраструктуру и на строительство современной промышленности и народного хозяйства.

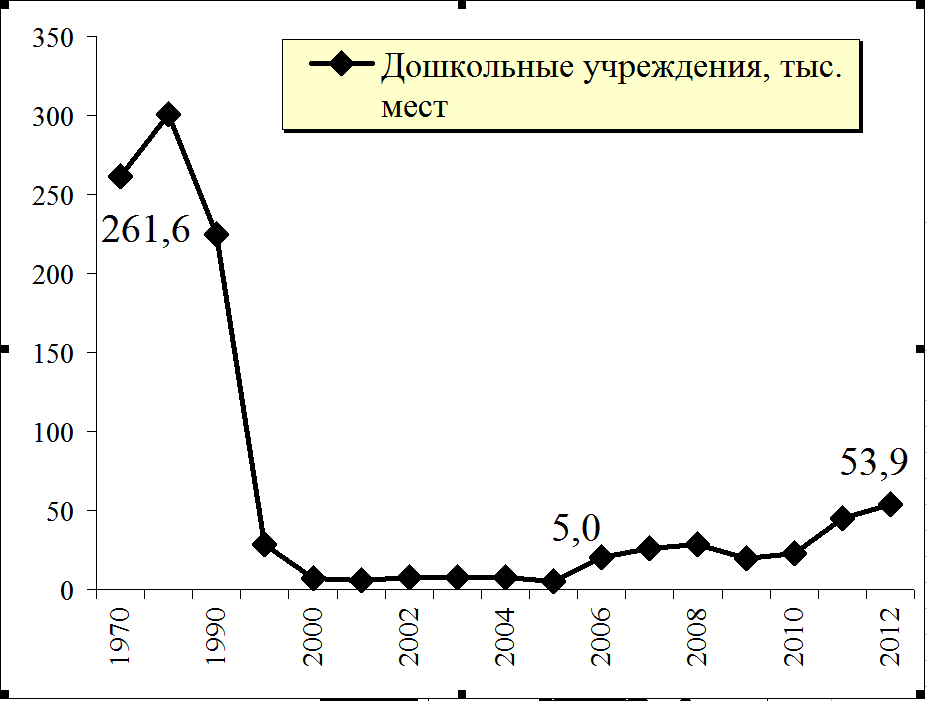

Анализ социальной инфраструктуры будем проводить с 1970 г. и далее, чтобы исключить период зависимости бюджета СССР от нефтегазовой трубы (см. рис.2).

Рис. 2. Динамика мировых цен на нефть в реальном и номинальном выражении, долл.США за баррель, 1946-2010-2012гг.

Исследуем развитие социальной инфраструктуры с 1970 г.

Для этого рассмотрим показатель "Динамика ввода Дошкольных учреждений" (см. рис.3)

Рис. 3. Динамика ввода Дошкольных учреждений, тыс.мест, 1970-2005-2012 гг

Как видно (см. рис.3), РФ в 1970-1980 гг. уделяла внимание данному показателю в 50 раз больше, чем в 2005г. В 5 раз больше, чем в 2012г. Таким образом, риски по данному показателю лежат в диапазоне 5-50 раз.

Рис. 4. Динамика ввода общеобразовательных учреждений, тыс.уч.мест, 1970-2005-2012 гг.

Рассмотрим показатель "Динамика ввода общеобразовательных учреждений" (см. рис.4) . В 1970 г. РФ данному показателю уделяла внимание в 10 раз больше, чем в 2005г. В 15 раз больше, чем в 2012г. Таким образом, риски по данному показателю лежат в диапазоне 10-15 раз.

Рассмотрим показатель "Динамика ввода учреждений ВУЗы, техникумы, ПТУ".

Рис. 5. Динамика ввода учреждений ВУЗы, техникумы, ПТУ тыс.м2 общей площади, 1970-2005-2012 гг.

Как видно (см. рис.5) данному показателю в 1970 г. уделяли внимание:

ВУЗы в 2,6 раз больше, чем в 2005г. В 1,13 раз больше, чем в 2012г. Таким образом, риски по данному показателю лежат в диапазоне 1,13-2,6 раз.

Рассмотрим показатель "Динамика ввода спортивных учреждений".

Рис. 6. Динамика ввода спортивных учреждений, тыс. мест, 1970-2005-2012 гг.

Как видно (см. рис.6) в РФ в 1970 г. данному показателю уделяли внимание в 30-40 раз больше, чем в 2005г. В 23 раз больше, чем в 2012г. Таким образом, риски по данному показателю лежат в диапазоне 23-40 раз.

Рассмотрим показатель "Динамика ввода больничных учреждений".

Рис. 7. Динамика ввода больничных учреждений, тыс.коек, 1970-2005-2011 гг.

Как видно (см. рис.7) в РФ в 1970-1980 гг. данному показателю уделяли внимание в 5,2 раз больше, чем в 2005г. В 3,9 раз больше, чем в 2012г. Таким образом, риски по данному показателю лежат в диапазоне 3,9-5,2 раз.

Рассмотрим показатель "Динамика ввода амбулаторно-поликлинических учреждений".

Рис. 8. Динамика ввода амбулаторно-поликлинических учреждений, тыс.посещений в смену, 1970-2005-2012 гг.

Как видно (см. рис.8), в РФ в 1970-1980 гг. уделяли внимание в 3,4 раз больше, чем в 2005г. В 3,6 раз больше, чем в 2012г. Таким образом, риски по данному показателю лежат в диапазоне 3,4-3,6 раз.

Очень часто приходится слышать, что в советское время плохо решалась продовольственная программа, и что благодаря стараниям гайдаровских реформ либеральные экономисты спасли россиян от голодной смерти.

Давайте рассмотрим реальную картину - как в результате реформ Россия полностью утратила продовольственную безопасность. Для этого проанализируем интегральный показатель "Поголовье скота на 1000 чел.". Он наиболее полно характеризует реальное состояние сельского хозяйства (см. рис.9).

Рис. 9. Динамика интегрального показателя сельского хозяйства поголовье скота на 1000 чел., шт./1000 чел., 1916-2008 гг.

Как видно из рис. 9, современный уровень сельского хозяйства РФ по интегральному показателю "Поголовье скота на 1000 чел." находится в середине 19-го века и в 2 раза ниже, чем в 1930-1935гг. По данным экспертов-практиков реальное состояние данного показателя завышено на 10-30%. Таким образом, риски по данному показателю лежат в диапазоне 3-4 раз.

Другие показатели отраслевой, региональной, социально-экономической, национальной, промышленной, продовольственной, лекарственной, образовательной и др. безопасности РФ не рассматриваем.

Рассмотрим общую постановку задачи, основанную на прописных истинах, которые известны уже ни одно столетие.

1. Из социально-экономического трактата И.Т.Посошкова "Книга о скудости и богатстве" (1724г.) и из работы "Исследование о природе и причинах богатства народов" (1776г.) А.Смита и из закона трудовой теории стоимости следует, что цена, в конечном счете, равна оплате труда плюс прибыль. Т.е. Цена=Оплата Труда + Прибыль. Прибыль, в свою очередь, должна использоваться как инвестиционные средства для развития производства и общества. Из этого следует, что прибыль опять необходимо разложить в ряд до оплаты труда, т.е. по А.Смиту “в конечном счете” (или разложение в ряд) Прибыль = Оплата Труда. В результате разложения в ряд по В.Дмитриеву или по МОБ получим окончательную зависимость Цена = Оплата Труда. Несложно понять, что сегодняшние либеральные экономисты не знакомы ни с разложением в ряд, ни с работами В.Дмитриева и т.д.

2. С 19-го века известно, что спрос, предложение каждый день, месяц, год формируют не бизнес и банки, а простые домашние хозяйства.

3. С начала прошлого 20-го века известно, что для формирования инвестиционного потенциала общества были созданы пенсионные фонды. Эти фонды должны были, с одной стороны, обеспечить старшему поколению достойную старость, а с другой стороны, эти пенсионные/инвестиционные фонды должны полностью формировать развитие общества, народное хозяйство, в т.ч. образование, медицину и т.д. Из этого следует, что главным и единственным инвестором, а значит, и собственником в любой стране являются не бизнес и банки, а простые пенсионеры и их пенсионные фонды.

4. С начала прошлого 20-го века принцип солидарной ответственности поколений был разработан и навязан обществу либеральными экономистами для легализации приватизации банками и бизнесом пенсионных фондов общества.

6. В СССР в период 1953-1981гг. средняя динамика реального ВВП составляла 7-8% в год, что равно уровню динамики номинального ВВП современного Китая и в 2-3 раз выше, чем в США и Западной Европе. Каждый день в СССР вводилось в строй по 1-2 крупным производствам. За период 1992-2000 гг. в СНГ была проведена полная деиндустриализация народного хозяйства, утрачена продовольственная, лекарственная, образовательная, оборонная и др. безопасность.

Рассмотрим парадокс СССР, недоступный для понимания либеральных экономистов. В СССР отчисления в пенсионные фонды были в три раза ниже, чем в США и Европе, а динамика развития в три раза выше, чем в США и Европе. В СССР обеспечивалась почти десятикратная (3*3=9) эффективность, а на Западе наблюдалась почти десятикратная (3*3=9) коррупция, или неэффективность. Т.е. с каждых 100$ западных пенсионных фондов, бизнес и банки приватизируют 90$.

8. В СССР величина среднего реального ВВП (без учета инфляция) была равна величине основных фондов (ОССССР) в реальном выражении (фабрики, заводы, колхозы, социально-экономическая, инженерная инфраструктура и др. без учета спекулятивной стоимости земли и недр), т.е. ВВПСССР=ОССССР, без учета основных фондов домашних хозяйств.

9. В США величина среднего номинального ВВП (с учетом инфляции) равна величине основных фондов в номинальной величине (фабрики, заводы, фермы, инфраструктура и др. с учетом спекулятивной стоимости земли и недр), т.е. ВВПСША=ОССША. Итак, чтобы РФ развивалась также как США (без учета либеральных негативных трансформаций), РФ должна соблюдать пропорции ВВП=ОС(пром), кроме этого ВВП=ОС(жкх). В СССР эти пропорции соблюдались. СССР отставал некоторое время от США только потому, что в России прошло 3 революции/переворота и две мировые войны. В то время как США на этом зарабатывали.

Сделаем несложный расчет и определим уровень коррупционной емкости либерального пенсионного законодательства развитых стран.

Введем ограничения для моделей пенсионных фондов.

Вспомним расчет сложного процента, известный любому гимназисту 4-ого класса благодаря арифметике Магницкого:

ДОХОД(%) = (1+%)лет

Давайте вычислим, с каким темпом должна развиваться страна, чтобы обеспечить удвоение ВВП за 20 лет? Т.е. определим темп прироста ВВП. Все дальнейшие расчеты округлены.

ВВП = (1+%ВВП)лет = (1+3,5%)20 = 2

То есть для того чтобы удвоить ВВП необходимо обеспечить отчисления в пенсионный фонд всего лишь в размере 3,5%. Напомним, что это нормальное развитие экономики возможно при условии выполнения всех вышеперечисленных ограничений и, в частности, что цена конечного продукта, в конечном счете, равна оплате труда.

Сделаем расчеты расширенного воспроизводства, роста народного хозяйства исходя из положения, что цена, в конечном счете, должна быть равна оплате труда. Для того чтобы обеспечить каждые 20 лет удвоение ВВП необходимо из пенсионного фонда:

Таким образом, расчеты расширенного воспроизводства, роста народного хозяйства исходя из положения, что цена, в конечном счете, должна быть равна оплате труда, показывают, что:

Из 100% оплаты труда необходимо вычесть инвестиции в новые основные средства в размере 3,5%, вычесть 3,5%, необходимые для 100% обновления существующих основных средств и вычесть 3% прибыли – отчисления в пенсионный фонд. В результате получаем, что для расширенного воспроизводства народного хозяйства необходимо зафиксировать оплату труда в размере 90%, что вытекает из следующего очень "сложного" расчета:

100%-3,5%-3,5%-3%=90%

или

90%+3,5%+3,5%+3%=100%

При 90% оплате труда в цене конечного продукта или в добавленной стоимости величина отчислений в пенсионный фонд от оплаты труда составит 3,9% (а не 3,5%), а также еще 3,9% (а не 3,5%) на амортизацию основных фондов, и 3,4% (а не 3%) на прибыль, которая передается в пенсионный фонд для пенсионеров. Все расчеты, данные округлены.

Рассмотрим коррупционно-емкие положения современного пенсионного законодательства:

Мировые СМИ как наперсточники эти мифы и ложные цели навязывают обществу. Таким образом, банки, бизнес легализуют коррупционное право на хищение активов пенсионных фондов (до 90-95%) у общества. При этом бизнес и банки развитых стран скрывают/замалчивают очевидный факт, что каждый день они платят своему персоналу в 2 раза меньше. Положение в РФ намного хуже. Цены в РФ в 2 раза выше, а оплата труда минимум в 5 раз ниже. Поэтому необходимо поднять оплату труда, снизить цены, и тогда увеличится размер пенсионного фонда, объем инвестиций в реальную экономику. Пенсионным фондам следует запретить направлять инвестиции в казино, известное как банки и фондовый рынок. Предложения авторов не являются открытием. Еще в начале 20-ого века олигарх Г.Форд писал: "...Бойтесь повышать цены и обирать публику, бойтесь понижать оплату труда - это лучший способ развалить не только свою фирму, но и любое государство, империю...".

Эти исчезающие суммы из пенсионных фондов в пользу бизнеса и банков для простоты оценим в размере 3,5% от оплаты труда, а не 3,9% при условии 90% оплаты труда от добавленной стоимости. В развитых странах, в частности, в США отчисления в социальные, в т.ч. пенсионные фонды составляют в среднем 21%.

Рассчитаем уровень коррупции пенсионного законодательства Запада и США. Для этого необходимо разделить 21% на 3,5%. Уровень коррупции пенсионного законодательства Запада = 21%/3,5%=6 раз.

Рассчитаем размер хищений с каждых 100 долл. пенсионных отчислений. Размер хищений = 100$ - 100$/6 = 83,3$

Рассчитаем, сколько остается в пенсионном фонде Запада и США. Остаток средств в пенсионном фонде 100$/6=16,7$.

Рассчитаем размер хищений, с учетом отчислений на обновление основных фондов в размере 3,5%.

Известно, что на самом деле обновление происходит в два раза медленнее, иначе основные средства Европы и США полностью обновлялись бы каждые 20 лет. Но этого нет. Уточним реальный объем хищений бизнесом и банками средств/активов пенсионных фондов и рассчитаем остаток средств в пенсионном фонде = (100$/6)/2=8,35$.

Несложно рассчитать объем хищений. С каждых 100 долл. пенсионных фондов Западной Европы и США бизнесом и банками откровенно каждый год воруется 100-8,35=91,75 долл. Но это при условии 21% отчислений в пенсионные фонды.

В России величину отчислений предлагают сделать в размере 35%. Несложные расчеты показывают, что в пенсионном фонде России с каждых 100 долл. будут оставлять максимум 5 долл.

В заключении напомним либеральным "экономистам" — выпускникам западных "элитных" ВУЗов:

В СССР отчисления в социальные, медицинские, пенсионные фонды составляли в среднем 7-9%. По выходу на пенсию женщины (в 55 лет), мужчины (в 60 лет) получали 50% от средней оплаты труда в экономике. Этих 7-9% хватало, чтобы удваивать ВВП и полностью обновлять основные фонды каждые 20 лет.

При 14% отчислений в пенсионные фонды средняя пенсия должна составлять 100% от средней оплаты труда в экономике. Выход на пенсию женщины (в 55 лет), мужчины (в 60 лет). Этих 14% хватает, чтобы удваивать ВВП и полностью обновлять основные фонды каждые 10 лет.

В РФ в период либеральных реформ все активы пенсионного фонда СССР приватизированы/похищены. Поэтому денег даже на нищенские пенсии хронически не хватает. Следует согласиться с рядом высказываний о либеральных экономистах и либеральной коррупционно-емкой экономике:

"...Работы, теории, модели моих либеральных коллег, в т.ч. их Нобелевских лауреатов по экономике, изящны, но совершенно бесполезны..." - Нобелевский лауреат по экономике В.Леонтьев (1970г.).

"...У России, как известно, есть две беды — дураки и дороги. В последнее время к ним прибавилась третья — дураки, которые указывают дороги..." - акад. РАН Д.Львов (1995г.).

"...Нашлепали экономистов и юристов, завтра нашлепаем ассенизаторов, а кто работать, страной управлять будет...". В.Путин (2007г.).

Более точные расчеты по пенсионному коррупционно-емкому законодательству детально описаны в предыдущих книгах авторов.

Методика количественной оценки рисков, коридоров управления и эффективности организаций является неотъемлемой частью концепции авторов и встроена в живую, неразрывную, системно-целостную ткань семиуровневых нейронных моделей. Поэтому выдержки из исследования, предлагаемого ниже, должны пониматься как входы внешней среды в методику со стороны финансово-страхового сектора экономики любой страны. Другие сектора, отрасли также имеют свое значительное влияние по прямым и обратным связям с методикой. Интерес к данному исследованию по финансово-страховой системе США не случаен. Исследования по финансово-страховой системе были закончены О.Д.Чадаевым в 2006г. Все сделанные прогнозы и возможные фазовые бифуркации, переходы в последующие годы не проверялись. Здесь опубликованы результаты исследований 2011-2013гг., в которых с разрывом 5-7 лет проконтролирован прогноз и наличие бифуркаций и фазовых переходов.

Все процессы в экономике, начиная с 1995 г., авторы рассматривают через призму синергетических, бифуркационных изменений. Т.е. любые рассчитанные статистические, эконометрические модели (линейные, нелинейные) за длительный период времени дополнительно исследуются с целью выявления наличия в моделях ветвлений/бифуркаций статистических данных по отношению к рассчитанным линейным/нелинейным эконометрическим моделям. Этот дополнительный синергетический/бифуркационный анализ позволяет получать дополнительные, зачастую неожиданные результаты.

Этот дополнительный синергетический/бифуркационный анализ позволил расширить прогностические модели по отдельным отраслям подсистемам в рамках МОБ и использовать их для прогноза мировых финансовых/экономических кризисов.

Представляет безусловный интерес проведенные исследования О.Д.Чадаевым 2004-2006 гг. по финансово-страховой системе США за период 1947-2005 гг., дополненные синергетическим, бифуркационным анализом. В результате исследований финансово-страховой системы США за период 1947-2005 гг. были получены предварительные прогнозы, позволяющие предположить, что в 2008-2009гг. можно ожидать как минимум мировой финансовый кризис.

Именно эти исследования О.Д.Чадаева заставили авторов совместно с О.Д.Чадаевым провести углубленные исследования по экономике США в 2006-2007 гг.

В основу исследований и моделей была положена следующая классификация финансово-страховой системы США по МОБ и стандарту NAICS, которая дана в табл. 1.

Таблица 1 Классификация финансово-страховой системы США по МОБ и стандарту NAICS

|

Descriptions |

Input-Output Codes |

2002 NAICS codes |

|---|---|---|

|

Finance, insurance, real estate, rental, and leasing |

FIRE |

52, 53 |

|

Finance and insurance |

52 |

52 |

|

Federal Reserve banks, credit intermediation, and related activities |

521CI |

521, 522 |

|

Securities, commodity contracts, and investments |

523 |

523 |

|

Insurance carriers and related activities |

524 |

524 |

|

Funds, trusts, and other financial vehicles |

525 |

525 |

|

Real estate and rental and leasing |

53 |

53 |

|

Real estate |

531 |

531 |

|

Rental and leasing services and lessors of intangible assets |

532RL |

532, 533 |

На основании сделанного О.Д.Чадаевым анализа финансово-страховой системы США за период 1947-2005гг. и выявленных пред/пост кризисных бифуркаций/ветвлений в 2006 г. был сделан предварительный прогноз на мировой финансовый кризис 2008-2009 гг.

Для наглядности анализ предкризисных процессов представлен на рис.1. за период 1975-2005гг.

Как видно из рис. 1, на графике выделены три точки (2001-2003гг) в верхней части графика - это фаза выхода из финансового кризиса 2001-2002гг и далее фаза входа в кризис 2008-2009гг. с обязательным прогнозируемым/ожидаемым провалом динамики финансово-страховой системы от ВВП США по отношению к регрессионной модели.

Рис. 1 Зависимость финансово-страховой системы от ВВП США за период 1975-2005гг. с выявленными пред/пост кризисными бифуркациями/ветвлениями

Прогнозируемые в 2006г. бифуркации, фазовые переходы с обязательным прогнозируемым/ожидаемым провалом динамики финансово-страховой системы от ВВП США полностью подтвердились (см. рис.2).

Рис. 2 Зависимость финансово-страховой системы от ВВП США за период 1975-2012гг. с выявленными пред/пост кризисными бифуркациями/ветвлениями.

Таким образом, необходимо учитывать и использовать трансформации финансово-страховой системы как внешние факторы для методики количественной оценки рисков, коридоров управления и эффективности организаций и ее моделей. Дальнейшие события полностью подтвердили сделанный предварительный прогноз кризиса 2008-2009гг., а также необходимость/целесообразность в процессе анализа финансово-страховой системы от ВВП США по отношению к регрессионной модели использовать бифуркационный динамический анализ. Как видно из рис. 2, на графике выделены пять точек (2002-2006гг) в верхней части графика - это фаза выхода из финансового кризиса 2001-2002гг и далее выделена шестая точка - фаза входа в кризис 2008-2009гг.

Аналогичная картина наблюдалась и в банковской системе США (Federal Reserve banks, credit intermediation, and related activities), подтвердив необходимость/целесообразность в процессе анализа банковской системы от ВВП США использовать бифуркационный динамический анализ по отношению к регрессионной модели. Зависимость банковской системы от ВВП США за период 1947-2005гг. с выявленными пред/пост кризисными бифуркациями/ветвлениями дана на рис.3. за период 1975-2005гг.

Рис. 3 Зависимость банковской системы от ВВП США за период 1975-2005гг. с выявленными пред/пост кризисными бифуркациями/ветвлениями. Верхние три выделенные точки 2003-2005гг. фаза входа в кризис 2008-2009 гг.

Это убедительно подтверждается функциональной зависимостью банковской системы от ВВП США за период 1947-2005гг. с выявленными пред/пост кризисными бифуркациями/ветвлениями. Выделенные точки - периоды кризисов (см. рис.3). Верхние три выделенные точки 2003-2005гг. - это прогнозируемая фаза входа в кризис 2008-2009 гг. (см. рис.3).

Рис. 4 Зависимость банковской системы от ВВП США за период 1975-2012гг., с выявленными пред/пост кризисными бифуркациями/ветвлениями. Верхние три выделенные точки 2003-2005гг. и четвертая верхняя выделенная точка (2007г.) фаза входа в кризис 2008-2009 гг.

Исходя из бифуркационного динамического анализа, можно с высокой степенью вероятности прогнозировать/ожидать провал динамики банковской системы США по отношению к регрессионной модели. Этот прогноз 2006 г. кризиса 2008-2009гг. был полностью подтвержден, что наглядно видно на рис.4. Таким образом, трансформации банковской системы необходимо учитывать и использовать как внешние факторы для методики количественной оценки рисков, коридоров управления и эффективности организаций и ее моделей.

Анализ банковской системы также подтвердил необходимость/целесообразность в процессе анализа банковской системы США использовать бифуркационный динамический анализ по отношению к регрессионной модели. Аналогичная картина бифуркаций за период 1947-2012гг. наблюдалась у фондовой, страховой, трастовой подсистем финансовой системы США, но только со своими фазами/смещениями по отношению к своим регрессионным моделям. Эти прогнозы, основанные на бифуркационном динамическом анализе, подробно описаны в монографии авторов "Ноосферная экономика: банки и кризисы финансовой системы".

На данном этапе обратимся к ряду положений, выдвинутых авторами в процессе анализа мировых кризисов в период 1995-2012 гг.

В частности, в 2008 г. в монографии авторов "Ноосферная экономика: назад к истокам. Базисное значение труда и мотивации" предложена антикризисная программа для правительств G-20, в которой был дан ответ, как не допускать и далее подавлять, останавливать любые кризисы и, в частности, кризис 2008-2009 гг.:

"…Практически до сентября 2008 г., как авторы и утверждали в предыдущей книге (Ноосферная экономика: банки и кризисы финансовой системы), денежные власти развитых стран с удивительным упорством будут поддерживать фондовые и прочие финансовые пирамиды, бесконтрольно заливая виртуальные рынки триллионными потоками долларов и евро.

И это вместо того, чтобы выполнять свои прямые обязанности:

Во-первых, прекратить откровенные спекулятивные аферы на фондовом рынке, как, впрочем, и на ипотечных, энергетических рынках. Подчеркнем, что международные финансовые спекулянты (МФС) уже спланировали, выстроили и информационно подготовили продовольственную аферу, которую, как всегда, не задумываясь о последствиях, слепо озвучивают власти.

Во-вторых, необходимо срочно, откровенно и обязательно публично обвалить спекулятивный фондовый рынок до рассчитанных авторами уровней. Для этого не надо тратить даже одного доллара, евро, рубля.

В-третьих, использовать расширенные модели поправочных коэффициентов K1D&S и K2D&S (Dorochko&Samarina), предложенных авторами, чтобы исключить даже робкие попытки тех или иных международных спекулянтов или групп, надорвать инвестиционные рынки.

В-четвертых, прекратить поддерживать фондовые и прочие финансовые пирамиды, бесконтрольно заливая виртуально-спекулятивные рынки триллионными потоками долларов и евро своих налогоплательщиков.

В-пятых, заняться реальной экономикой, а для этого убрать разрыв между спекулятивными ценами и оплатой труда в США и Европе. Для этого хватило бы и десятой части уже выброшенных на ветер средств Центробанков, ФРС, Минфинов развитых стран."

Далее авторы отметили, что эти рекомендации для правительств развитых стран не будут ими, как всегда выполнены. На основании этого авторы полностью опровергли своих оппонентов, что правительства развитых стран что-то определяют и чем-то управляют. Цитируем из монографии авторов "Ноосферная экономика: назад к истокам. Базисное значение труда и мотивации" из главы "Как готовился, развивался так называемый "ипотечный" кризис 2008 г. Немного о Буратино и поле чудес" (2008г.):

"…Сегодняшние инвестиционные рынки давно превратились в поле чудес, на которых МФС (международные финансовые спекулянты) из инвесторов, властей как из Буратино регулярно вытряхивают золотые.

В результате инвестиционные средства, которые должны направляться в реальные сектора экономики, развивать человеческий капитал идут на спекулятивные финансовые игры и пирамиды. В результате наблюдается парадокс, с одной стороны, сокращается реальная денежная масса, столь необходимая для развития экономики, а с другой стороны, надувается денежный пузырь, разваливающий реальную экономику…"

Далее авторы в двух монографиях 2008г. отметили, что при таком уровне "управления" в развитых странах вполне можно ожидать мировой кризис уже в 2013-2014гг.

Для подтверждения правоты гипотезы/утверждений авторов об отсутствии управления в развитых странах со стороны правительства и/или низкой эффективности управления в т.ч. США свидетельствует тот факт, что правительства развитых стран, США за период 1900-2010 гг. умудрились запустить, а потом пропустить все 30 мировых финансовых/экономических кризиса. Напомним, что в СССР, начиная с 1927 г. все мировые кризисы заранее прогнозировали и использовали в интересах экономики страны. А авторы продолжают эту традицию.

В период 1975-2012 гг. правительства развитых стран, США увлекшись либеральными, демократическими экономическими иллюзиями, по В.Леонтьеву изящными, но бесполезными экономическими теориями, в т.ч. Нобелевских лауреатов, полностью разорили экономику своих стран.

Так, в частности, в новогоднюю ночь 2013 г. народы США и развитых стран отпраздновали полное банкротство своих стран. Динамика национального долга США за период 1957-2013 гг. представлена на рис. 5.

Рис.5 Динамика национального долга США за период 1957-2013 гг., трлн.долл.США.

Так, в частности, совокупный долг США (долги домашних хозяйств + долги фирм + государственный долг) по отношению к ВВП США достиг 400%. Совокупный долг к ВВП в Англии превзошел 500%, в странах Европейского союза совокупный долг находится в диапазоне минимум 300-500%. Список можно продолжить.

Обратимся опять к исследованиям 2004-2006 гг. О.Д.Чадаева по финансовой системе США, которые должны подтвердить или опровергнуть гипотезу авторов о том, что управление в развитых странах неэффективно.

О.Д.Чадаев в своих исследованиях впервые обращает внимание на следующие существенные факты, отражающие реальную, а не виртуальную роль и место финансовой системы в экономике США. А именно, делает акцент на странную повышенную динамику финансовой системы по отношению к ВВП, на отсутствие какого-либо контроля финансовой системы со стороны правительства США и денежных властей ФРС США и т.д.

В процессе исследования естественно необходимо ответить на простой вопрос: роль и место финансовой системы в экономике США. Кроме этого необходимо подтвердить или опровергнуть миф о том, что финансовая система в экономике США является двигателем/локомотивом всей экономической системы. Данный миф о лидерстве финансовой системы в экономике любой страны либеральные экономические школы и их нобелевские лауреаты по экономике навязывают давно.

В тоже время анализ МОБ США свидетельствует буквально об обратном факте, основанном на расчетах полных затрат, прямых и косвенных/латентных связей (см. табл.2). В таблице расчеты сделаны по всем основным 17 секторам экономики США, но для анализа роли финансовой системы в экономике США вполне достаточно трех ведущих секторов экономики для их сравнения с финансовой системой и отрасли торговли.

Таблица 2 Расчет полных затрат, прямых и косвенных/латентных связей МОБ США за период 1998-2011 гг. по ведущим отраслям экономики и финансовой системы, торговли. За период 1998-2006 гг. выполнил О.Д.Чадаев

|

Год |

Agriculture |

Construction |

Manufacturing |

Trade |

Finance, insurance |

|---|---|---|---|---|---|

|

NAICS |

11 |

23 |

31G |

42, 44RT |

FIRE |

|

1998 |

2,226 |

2,119 |

2,414 |

1,444 |

1,596 |

|

1999 |

2,295 |

2,065 |

2,421 |

1,490 |

1,605 |

|

2000 |

2,274 |

2,056 |

2,433 |

1,499 |

1,639 |

|

2001 |

2,258 |

2,014 |

2,397 |

1,457 |

1,582 |

|

2002 |

2,239 |

1,980 |

2,353 |

1,481 |

1,574 |

|

2003 |

2,165 |

2,001 |

2,361 |

1,475 |

1,600 |

|

2004 |

2,085 |

2,011 |

2,362 |

1,513 |

1,659 |

|

2005 |

2,219 |

2,051 |

2,430 |

1,521 |

1,686 |

|

2006 |

2,260 |

2,056 |

2,432 |

1,533 |

1,693 |

|

2007 |

2,256 |

2,054 |

2,470 |

1,532 |

1,712 |

|

2008 |

2,292 |

2,092 |

2,535 |

1,556 |

1,691 |

|

2009 |

2,189 |

1,979 |

2,308 |

1,423 |

1,656 |

|

2010 |

2,175 |

1,968 |

2,398 |

1,524 |

1,636 |

|

2011 |

2,249 |

1,967 |

2,481 |

1,560 |

1,628 |

|

MX |

2,227 |

2,029 |

2,414 |

1,501 |

1,640 |

|

Min |

2,085 |

1,967 |

2,308 |

1,421 |

1,574 |

|

Max |

2,295 |

2,119 |

2,535 |

1,567 |

1,712 |

|

SX |

0,058 |

0,048 |

0,059 |

0,043 |

0,045 |

|

Var |

2,6% |

2,3% |

2,4% |

2,9% |

2,7% |

Как видно из таблицы 2, финансовая система не может быть лидером и локомотивом экономики США. Даже в новом стандарте NAICS средняя величина мультипликатора МХ=1,64. Это же относится и к торговле, миф о ней не менее известен, средняя величина мультипликатора МХ=1,501.

В старом стандарте SIC США, аналогичном стандарту МОБ СССР, роль и место финансовой системы по степени мультипликативного воздействия на экономику еще менее выразительны (1,49). Единственное отличие заключается в том, что в новом стандарте NAICS финансовая система занимает предпоследнее место перед торговлей, мультипликатор у которой всего МХ=1,501. А в старом стандарте SIC США финансовая система (1,49) занимает последнее место, а торговля - предпоследнее (1,53).

Рис.6 Предкризисные бифуркации динамики мультипликатора финансовой системы США за период 1998-2011 гг. Выделены точки (2000г, 2007г) перед кризисом 2001 г. и экономическим кризисом 2008-2009гг.

Как видно из таблицы 2 (строки выделены), а также из рис.6 можно обнаружить предкризисные бифуркации. Для этого необходимо проанализировать динамику мультипликатора финансовой системы США за период 1998-2011 гг.

Как видно из рис.6, предкризисные бифуркации динамики мультипликатора финансовой системы США за период 1998-2011 гг. достаточно ярко выделены точками (2000г, 2007г) перед кризисом 2001 г. и экономическим кризисом 2008-2009гг. Если учесть не только экстремумы, но и амплитуды колебания мультипликатора, то можно предполагать, что прогнозируемый кризис 2008-2009 гг. может перейти из финансового мирового кризиса в экономический мировой кризис. Этот переход очень вероятен, если учесть низкий уровень эффективности управления экономикой правительствами развитых стран, в т.ч. США.

Несложный анализ таблицы 2 коэффициентов полных затрат МОБ США, учитывающих степень мультипликативного воздействия на экономику, позволяет утверждать следующее, что локомотивами экономики являются:

Первое место в экономике США занимает сектор Manufacturing величина мультипликатора МХ=2,414, по степени мультипликативного воздействия на экономику превосходит сектор FIRE в 1,472 раз. В старом стандарте SIC сектор Manufacturing по степени мультипликативного воздействия на экономику превосходит сектор FIRE в 1,857 раза.

Второе место в экономике США занимает сектор Agriculture величина мультипликатора МХ=2,227, по степени мультипликативного воздействия на экономику превосходит сектор FIRE в 1,358 раз. В старом стандарте SIC сектор Agriculture по степени мультипликативного воздействия на экономику превосходит сектор FIRE в 1,713 раза.

Третье место в экономике США занимает сектор Construction величина мультипликатора МХ=2,029, по степени мультипликативного воздействия на экономику превосходит сектор FIRE в 1,238 раз. В старом стандарте SIC сектор Construction по степени мультипликативного воздействия на экономику превосходит сектор FIRE в 1,561 раза.

Так что миф, придуманный, продвигаемый либеральной экономической школой и отстаиваемый их Нобелевскими лауреатами по экономике, о лидерстве финансовой системы, а также миф о том, что торговля это двигатель экономики, не соответствует расчетам.

Следует согласиться с П.Сорокиным, что любому индексу цитирования новых Колумбов, их страховому обществу взаимной поддержки либеральных авторов, всегда нужно противопоставлять реальные расчеты (П.Сорокин. Амнезия и новые Колумбы, 1956г.).

Для этого исследуем долю денежного агрегата М2 в ВВП РФ по отношению к аналогичному показателю США. При сравнительном анализе монетизации РФ и США использовались эконометрические модели О.Д.Чадаева зависимости денежного агрегата М2 в ВВП США за период 1959-2005гг. Смотри предыдущие книги авторов.

Как ни странно, несмотря на заявления либеральных экспертов от "экономики" об опасности расширения денежной массы, которая неизбежно вызовет инфляцию, исследования О.Д.Чадаева полностью опровергают это мнение.

Рис.7 Доля денежного агрегата М2 в ВВП РФ по отношению к аналогичному показателю США, 1995-2005гг. в разах

Для подтверждения данного мнения авторов рассмотрим долю денежного агрегата М2 в ВВП РФ по отношению к аналогичному показателю США, 1995-2011гг. (см. рис.8).

Рис.8 Доля денежного агрегата М2 в ВВП РФ по отношению к аналогичному показателю США, 1995-2011гг. в разах

Как видно из рис.8, уровень показателя М2/ВВП РФ в сравнении с аналогичным показателем США остается высоким в 1,5 раза от рассчитанного авторами уровня и моделей. Эта политика ЦБ РФ необоснованно завышает процентные ставки, повышает риски банков и т.д.

Затраты на подготовку персонала организаций, отраслей экономики любой страны многократно превосходят интегральные инвестиции в оборотные и основные фонды. Средний срок проектирования, строительства и запуска крупного современного инновационного предприятия составляет в среднем 3 года, а время на подготовку/переподготовку рабочих разных специальностей и квалификации с учетом времени обучения в школе десятилетке составляет 15-17 лет, инженерно-технического персонала – 20-25 лет, профессорско-преподавательского персонала – 25-30 лет. Поэтому роль человеческого капитала всегда доминировала, превосходит и будет преобладать над всеми суммарными видами капитала и банков и бизнеса, вместе взятых. Сегодняшний кадровый голод в РФ во всех ветвях власти, на всех иерархических уровнях управления экономики результат безграмотного управления персоналом и отсутствие внятной кадровой политики в годы реформ.

Управление персоналом, квалификацией, долгосрочное планирование потребности и подготовки кадров - это проблема не только общества, но и государства, бизнеса, банков. Эта задача должна решаться как постоянная регулярная работа всех заинтересованных сторон. Поэтому не понятно, почему бизнес скрывает показатели численности персонала, структуру профессиональных групп, в т.ч. по профессиям. Также в отчетности отсутствует оплата труда персонала в разрезе профессиональных групп и профессий. Остальные социально-экономические показатели по труду, разработанные по отраслям в СССР, отсутствуют. Следует отметить, что эти показатели стали стандартами в развитых странах.

Любое изменение в конечном продукте или ВВП в одной отрасли влечет изменение численности, структуры персонала во всех отраслях. Характер, масштабы изменений в каждой отрасли будут индивидуальны. Поэтому бизнес, министерство образования, правительство должны понимать, уметь рассчитывать и определять потребность в персонале по всем профессиональным группам, профессиям, по всем отраслям, если, например, в следующем году планируется увеличить ВВП на 5% в среднем по всем отраслям. В настоящее время на этот простой вопрос ни один из экономистов по труду, управленцев, научных работников ответить не могут. Кадры, профессионалы в области экономики в РФ просто исчезли. Это результат того, что объем финансирования РАН, отраслевых институтов, в т.ч. экономической науки сократился минимум в 10 раз по сравнению с СССР. Отметим еще один факт, даже при условии такого нищенского финансирования в период реформ до конкретных исполнителей научных исследований по государственной программе доходит в лучшем случае 5-10%, остальные средства 90-95% расхищаются по дороге к лабораториям.

Далее на примере статистических данных министерства труда, бюро трудовой статистики США (http://stats.bls.gov/oes/current/oessrci.htm) покажем, как рассчитывать, строить модели для их использования при планировании потребности в персонале по всем профессиональным группам основных секторов экономики.

Проведем расчет национальной отраслевой профессиональной занятости по основным секторам экономики США в разрезе основных профессиональных групп - центров ответственности.

Standard Occupational Classification Standard USA - это стандартная классификация профессий (SOC) США. Система используется федеральным статистическим трудовым агентством США для классификации персонала (от рабочих до топ-менеджеров) по профессиональным категориям для целей сбора, расчета и распространения данных.

Все виды персонала SOC делятся на 840 видов профессий в соответствии с их профессиональными группами. Для облегчения классификации профессии персонала объединяются в группы, в частности, группа из 461 базовой профессии, 97 промежуточных групп и 23 основных групп. Занятия/профессии в SOC группируются с аналогичными обязанностями работы, а в некоторых случаях по навыкам, образованию и/или профессиональной подготовке.

Рассмотрим классификацию по Standard Occupational Classification Standard 23 основных профессиональных групп и принятую кодировку проектируемой модели (см. табл.1).

Таблица 1 Классификация по Standard Occupational Classification Standard 23 основных профессиональных групп и кодировка проектируемой модели

|

№ |

Модель |

Код по SOC |

Описание по SOC |

|---|---|---|---|

|

1 |

G00 |

00-0000 |

All Occupations |

|

2 |

G11 |

11-0000 |

Management Occupations |

|

3 |

G13 |

13-0000 |

Business and Financial Operations Occupations |

|

4 |

G15 |

15-0000 |

Computer and Mathematical Occupations |

|

5 |

G17 |

17-0000 |

Architecture and Engineering Occupations |

|

6 |

G19 |

19-0000 |

Life, Physical, and Social Science Occupations |

|

7 |

G21 |

21-0000 |

Community and Social Service Occupations |

|

8 |

G23 |

23-0000 |

Legal Occupations |

|

9 |

G25 |

25-0000 |

Education, Training, and Library Occupations |

|

10 |

G27 |

27-0000 |

Arts, Design, Entertainment, Sports, and Media Occupations |

|

11 |

G29 |

29-0000 |

Healthcare Practitioners and Technical Occupations |

|

12 |

G31 |

31-0000 |

Healthcare Support Occupations |

|

13 |

G33 |

33-0000 |

Protective Service Occupations |

|

14 |

G35 |

35-0000 |

Food Preparation and Serving Related Occupations |

|

15 |

G37 |

37-0000 |

Building and Grounds Cleaning and Maintenance Occupations |

|

16 |

G39 |

39-0000 |

Personal Care and Service Occupations |

|

17 |

G41 |

41-0000 |

Sales and Related Occupations |

|

18 |

G43 |

43-0000 |

Office and Administrative Support Occupations |

|

19 |

G45 |

45-0000 |

Farming, Fishing, and Forestry Occupations |

|

20 |

G47 |

47-0000 |

Construction and Extraction Occupations |

|

21 |

G49 |

49-0000 |

Installation, Maintenance, and Repair Occupations |

|

22 |

G51 |

51-0000 |

Production Occupations |

|

23 |

G53 |

53-0000 |

Transportation and Material Moving Occupations |

Рассмотрим классификацию по 15-ти основным секторам экономики по МОБ в классификационной модели Input-Output стандарта США NAICS (см. табл.2).

Таблица 2 Классификация по 15-ти основным секторам экономики по МОБ в классификационной модели Input-Output стандарта NAICS США

|

№ |

IO Code |

Описание по IO Code |

|---|---|---|

|

1 |

11 |

Agriculture, forestry, fishing, and hunting |

|

2 |

21 |

Mining |

|

3 |

22 |

Utilities |

|

4 |

23 |

Construction |

|

5 |

31-33 |

Manufacturing |

|

6 |

42 |

Wholesale trade |

|

7 |

44-45 |

Retail trade |

|

8 |

48-49 |

Transportation and warehousing |

|

9 |

51 |

Information |

|

10 |

51-52 |

Finance, insurance, real estate, rental, and leasing |

|

11 |

53-56 |

Professional and business services |

|

12 |

60-61 |

Educational services, health care, and social assistance |

|

13 |

71-72 |

Arts, entertainment, recreation, accommodation, and food services |

|

14 |

81 |

Other services, except government |

|

15 |

91 |

Government |

Общая модель по 23 основным группам SOC по 15-ти основным секторам экономики по МОБ в классификационной модели Input-Output стандарта NAICS США в матричном виде и в виде регрессионных уравнений 23-х профессиональных групп за период 1998-2011гг. можно представить графически. На рис. 1 даны матричные, эконометрические модели МОБ, Input-Output стандарта NAICS и SOC США за период 1998-2011гг.

В результате интегральной динамической модели по 23 профессиональным группам SOC по 15-ти основным секторам экономики по МОБ легко строится обобщенная модель за период 1998-2011 гг. Понятно, что модель по 23 профессиональным группам SOC по 15-ти основным секторам экономики за период 1998-2011 гг. рассчитывается с учетом статистической выборки 1998-2011гг.

Рис. 1 Общая модель по 23 профессиональным группам SOC по 15-ти основным секторам экономики по МОБ в классификационной модели Input-Output стандарта США NAICS в матричном виде и в виде регрессионных уравнений за период 1998-2011гг.

Анализ рисков, коридоры управления и эффективности по 23 профессиональным группам SOC по 15-ти основным секторам экономики МОБ в классификационной модели Input-Output стандарта США NAICS можно представить в виде регрессионных уравнений:

Средняя Модель численности по МОТ/SOC по 23 профессиональным группам персонала по 15-ти основным секторам экономики в рамках МОБ.

Agriculture=k0*G11^0,01744*G13^0,00607*G15^0,00062*G19^0,00528*G25^0,00081*G27^0,00040*G33^0,00105*G35^0,00011*G37^0,01138*G39^0,01165*G41^0,00499*G43^0,05476*G45^0,70978*G47^0,00216*G49^0,01993*G51^0,03697*G53^0,11661

Mining=k0*G11^0,05742*G13^0,03571*G15^0,00880*G17^0,05880*G19^0,02778*G23^0,00339*G27^0,00050*G29^0,00436*G33^0,00162*G35^0,00089*G37^0,00213*G41^0,01126*G43^0,08215*G45^0,00032*G47^0,40609*G49^0,08222*G51^0,07139*G53^0,14516

Utilities=k0*G11^0,06120*G13^0,06696*G15^0,02634*G17^0,09103*G19^0,01588*G23^0,00201*G25^0,00022*G27^0,00363*G29^0,00337*G33^0,00941*G35^0,00005*G37^0,00600*G41^0,01753*G43^0,19524*G45^0,00073*G47^0,05559*G49^0,27029*G51^0,15328*G53^0,02124

Construction=k0*G11^0,05982*G13^0,03276*G15^0,00179*G17^0,01198*G19^0,00008*G21^0,00004*G23^0,00017*G25^0,00003*G27^0,00093*G29^0,00064*G33^0,00064*G35^0,00025*G37^0,00556*G39^0,00024*G41^0,02078*G43^0,10212*G45^0,00012*G47^0,63016*G49^0,08389*G51^0,01458*G53^0,03339

Manufacturing=k0*G11^0,05700*G13^0,03610*G15^0,02379*G17^0,06326*G19^0,00936*G21^0,00001*G23^0,00050*G25^0,00008*G27^0,00648*G29^0,00165*G31^0,00008*G33^0,00135*G35^0,00283*G37^0,00596*G39^0,00010*G41^0,03185*G43^0,09684*G45^0,00249*G47^0,01612*G49^0,04963*G51^0,50894*G53^0,08558

WholesaleTrade=k0*G11^0,06260*G13^0,04337*G15^0,03096*G17^0,00977*G19^0,00204*G21^0,00006*G23^0,00056*G25^0,00018*G27^0,01017*G29^0,00278*G31^0,00017*G33^0,00079*G35^0,00070*G37^0,00503*G39^0,00028*G41^0,26850*G43^0,23211*G45^0,00841*G47^0,00369*G49^0,06434*G51^0,05072*G53^0,20279

RetailTrade=k0*G11^0,02192*G13^0,00865*G15^0,00358*G17^0,00024*G19^0,00001*G21^0,00003*G23^0,00008*G25^0,00037*G27^0,00652*G29^0,03210*G31^0,00345*G33^0,00365*G35^0,03159*G37^0,00801*G39^0,00560*G41^0,55583*G43^0,17091*G45^0,00119*G47^0,00250*G49^0,04713*G51^0,02707*G53^0,06957 Transportation=k0*G11^0,03150*G13^0,01848*G15^0,00528*G17^0,00489*G19^0,00027*G21^0,00002*G23^0,00034*G25^0,00020*G27^0,00062*G29^0,00082*G31^0,00002*G33^0,00290*G35^0,00130*G37^0,00673*G39^0,00696*G41^0,01326*G43^0,28075*G45^0,00039*G47^0,00605*G49^0,06086*G51^0,01431*G53^0,54405

Information=k0*G11^0,07274*G13^0,06606*G15^0,15472*G17^0,01758*G19^0,00062*G21^0,00014*G23^0,00252*G25^0,00569*G27^0,16405*G29^0,00033*G31^0,00002*G33^0,00123*G35^0,01708*G37^0,00498*G39^0,01958*G41^0,13163*G43^0,19727*G47^0,00184*G49^0,10737*G51^0,01808*G53^0,01648

FIRE=k0*G11^0,08359*G13^0,18526*G15^0,04511*G17^0,00064*G19^0,00028*G21^0,00093*G23^0,00750*G25^0,00019*G27^0,00416*G29^0,00437*G31^0,00051*G33^0,00514*G35^0,00262*G37^0,02201*G39^0,00291*G41^0,16390*G43^0,40392*G45^0,00016*G47^0,00338*G49^0,04538*G51^0,00126*G53^0,01678

ProfessionalBusinessServices=k0*G11^0,07268*G13^0,09562*G15^0,07985*G17^0,04986*G19^0,01842*G21^0,00206*G23^0,03454*G25^0,00430*G27^0,02066*G29^0,01868*G31^0,00954*G33^0,04077*G35^0,00598*G37^0,09515*G39^0,00702*G41^0,07171*G43^0,22594*G45^0,00083*G47^0,01695*G49^0,03336*G51^0,04110*G53^0,05497

EducationalHealthSocial=k0*G11^0,03960*G13^0,01653*G15^0,01020*G17^0,00106*G19^0,00857*G21^0,04145*G23^0,00028*G25^0,26475*G27^0,00949*G29^0,20269*G31^0,11692*G33^0,00616*G35^0,03221*G37^0,03238*G39^0,05204*G41^0,00383*G43^0,13365*G45^0,00010*G47^0,00191*G49^0,00927*G51^0,00398*G53^0,01292

ArtsEntertainmentRecreationAccommodationFoodServices=k0*G11^0,02628*G13^0,00609*G15^0,00067*G17^0,00016*G19^0,00016*G21^0,00007*G23^0,00003*G25^0,00234*G27^0,01531*G29^0,00066*G31^0,00087*G33^0,01129*G35^0,70848*G37^0,05619*G39^0,05215*G41^0,03790*G43^0,04364*G45^0,00025*G47^0,00098*G49^0,01233*G51^0,00601*G53^0,01814

OtherServices=k0*G11^0,04450*G13^0,05409*G15^0,00760*G17^0,00199*G19^0,00252*G21^0,02840*G23^0,00212*G25^0,01810*G27^0,02162*G29^0,00277*G31^0,01002*G33^0,01141*G35^0,02463*G37^0,02729*G39^0,20118*G41^0,06088*G43^0,14701*G45^0,00033*G47^0,00372*G49^0,16509*G51^0,07427*G53^0,09044

Government=k0*G11^0,05697*G13^0,10065*G15^0,02470*G17^0,02991*G19^0,03094*G21^0,04928*G23^0,02583*G25^0,02168*G27^0,00646*G29^0,04799*G31^0,01422*G33^0,19610*G35^0,01156*G37^0,02432*G39^0,02946*G41^0,00688*G43^0,17674*G45^0,00258*G47^0,04682*G49^0,03899*G51^0,01684*G53^0,04108

Модель Min численности по МОТ/SOC по 23 профессиональным группам персонала по 15-ти основным секторам экономики в рамках МОБ.

Agriculture=k0*G11^0,01691*G13^0,00545*G15^0,00042*G19^0,00456*G25^0,00056*G27^0,00024*G33^0,00077*G35^0,00009*G37^0,00996*G39^0,01066*G41^0,00442*G43^0,05354*G45^0,72509*G47^0,00125*G49^0,01869*G51^0,03337*G53^0,11402

Mining=k0*G11^0,05619*G13^0,03502*G15^0,00785*G17^0,05531*G19^0,02613*G23^0,00267*G27^0,00036*G29^0,00400*G33^0,00118*G35^0,00045*G37^0,00184*G41^0,01050*G43^0,08369*G45^0,00015*G47^0,41538*G49^0,08203*G51^0,07062*G53^0,14665

Utilities=k0*G11^0,06168*G13^0,06707*G15^0,02572*G17^0,08966*G19^0,01531*G23^0,00172*G25^0,00017*G27^0,00331*G29^0,00322*G33^0,00860*G35^0,00002*G37^0,00575*G41^0,01649*G43^0,19760*G45^0,00045*G47^0,05545*G49^0,27299*G51^0,15417*G53^0,02061

Construction=k0*G11^0,05958*G13^0,03256*G15^0,00163*G17^0,01144*G19^0,00006*G21^0,00001*G23^0,00015*G25^0,00002*G27^0,00082*G29^0,00058*G33^0,00056*G35^0,00021*G37^0,00523*G39^0,00020*G41^0,02040*G43^0,10232*G45^0,00008*G47^0,63395*G49^0,08304*G51^0,01417*G53^0,03298

Manufacturing=k0*G11^0,05690*G13^0,03575*G15^0,02279*G17^0,06264*G19^0,00886*G21^0,00001*G23^0,00045*G25^0,00007*G27^0,00633*G29^0,00156*G31^0,00006*G33^0,00130*G35^0,00263*G37^0,00592*G39^0,00008*G41^0,03174*G43^0,09728*G45^0,00236*G47^0,01586*G49^0,04955*G51^0,51224*G53^0,08561

WholesaleTrade=k0*G11^0,06283*G13^0,04318*G15^0,02994*G17^0,00941*G19^0,00182*G21^0,00000*G23^0,00047*G25^0,00012*G27^0,00977*G29^0,00247*G31^0,00010*G33^0,00063*G35^0,00052*G37^0,00488*G39^0,00020*G41^0,27060*G43^0,23393*G45^0,00768*G47^0,00342*G49^0,06432*G51^0,05019*G53^0,20355

RetailTrade=k0*G11^0,02181*G13^0,00852*G15^0,00344*G17^0,00020*G19^0,00001*G21^0,00001*G23^0,00006*G25^0,00028*G27^0,00637*G29^0,03187*G31^0,00327*G33^0,00357*G35^0,03124*G37^0,00790*G39^0,00543*G41^0,55863*G43^0,17108*G45^0,00108*G47^0,00230*G49^0,04680*G51^0,02677*G53^0,06935

Transportation=k0*G11^0,03143*G13^0,01764*G15^0,00482*G17^0,00468*G19^0,00022*G21^0,00001*G23^0,00029*G25^0,00016*G27^0,00050*G29^0,00074*G31^0,00002*G33^0,00270*G35^0,00115*G37^0,00669*G39^0,00635*G41^0,01274*G43^0,28186*G45^0,00027*G47^0,00563*G49^0,05998*G51^0,01370*G53^0,54841

Information=k0*G11^0,07244*G13^0,06634*G15^0,15569*G17^0,01736*G19^0,00051*G21^0,00009*G23^0,00212*G25^0,00510*G27^0,16372*G29^0,00022*G31^0,00000*G33^0,00113*G35^0,01673*G37^0,00476*G39^0,01901*G41^0,13355*G43^0,20056*G47^0,00186*G49^0,10470*G51^0,01699*G53^0,01713

FIRE=k0*G11^0,08423*G13^0,18783*G15^0,04481*G17^0,00051*G19^0,00024*G21^0,00080*G23^0,00723*G25^0,00016*G27^0,00404*G29^0,00411*G31^0,00039*G33^0,00481*G35^0,00209*G37^0,02118*G39^0,00192*G41^0,16550*G43^0,41035*G45^0,00010*G47^0,00192*G49^0,04368*G51^0,00107*G53^0,01302

ProfessionalBusinessServices=k0*G11^0,07518*G13^0,09810*G15^0,08087*G17^0,04629*G19^0,01706*G21^0,00176*G23^0,03305*G25^0,00359*G27^0,02018*G29^0,01824*G31^0,00850*G33^0,03912*G35^0,00490*G37^0,09497*G39^0,00645*G41^0,07327*G43^0,23455*G45^0,00056*G47^0,01449*G49^0,03343*G51^0,04026*G53^0,05518

EducationalHealthSocial=k0*G11^0,04010*G13^0,01655*G15^0,01017*G17^0,00096*G19^0,00832*G21^0,04180*G23^0,00024*G25^0,26728*G27^0,00945*G29^0,20130*G31^0,11300*G33^0,00616*G35^0,03258*G37^0,03279*G39^0,05205*G41^0,00377*G43^0,13534*G45^0,00009*G47^0,00189*G49^0,00933*G51^0,00391*G53^0,01290

ArtsEntertainmentRecreationAccommodationFoodServices=k0*G11^0,02625*G13^0,00599*G15^0,00061*G17^0,00014*G19^0,00014*G21^0,00004*G23^0,00003*G25^0,00204*G27^0,01447*G29^0,00053*G31^0,00079*G33^0,01106*G35^0,71276*G37^0,05624*G39^0,05162*G41^0,03731*G43^0,04359*G45^0,00017*G47^0,00091*G49^0,01210*G51^0,00575*G53^0,01746

OtherServices=k0*G11^0,04468*G13^0,05408*G15^0,00738*G17^0,00176*G19^0,00234*G21^0,02811*G23^0,00190*G25^0,01761*G27^0,02140*G29^0,00240*G31^0,00922*G33^0,01118*G35^0,02438*G37^0,02706*G39^0,20278*G41^0,06049*G43^0,14818*G45^0,00025*G47^0,00340*G49^0,16674*G51^0,07441*G53^0,09024

Government=k0*G11^0,05718*G13^0,10122*G15^0,02479*G17^0,02996*G19^0,03105*G21^0,04916*G23^0,02587*G25^0,02146*G27^0,00642*G29^0,04807*G31^0,01419*G33^0,19642*G35^0,01118*G37^0,02426*G39^0,02903*G41^0,00677*G43^0,17738*G45^0,00254*G47^0,04680*G49^0,03897*G51^0,01673*G53^0,04057

Модель Max численности по МОТ/SOC по 23 профессиональным группам персонала по 15-ти основным секторам экономики в рамках МОБ

Agriculture=k0*G11^0,01794*G13^0,00663*G15^0,00081*G19^0,00595*G25^0,00104*G27^0,00056*G33^0,00132*G35^0,00012*G37^0,01268*G39^0,01256*G41^0,00551*G43^0,05588*G45^0,69567*G47^0,00300*G49^0,02106*G51^0,04028*G53^0,11900

Mining=k0*G11^0,05852*G13^0,03633*G15^0,00965*G17^0,06195*G19^0,02926*G23^0,00404*G27^0,00064*G29^0,00468*G33^0,00201*G35^0,00129*G37^0,00240*G41^0,01195*G43^0,08077*G45^0,00047*G47^0,39770*G49^0,08240*G51^0,07209*G53^0,14382

Utilities=k0*G11^0,06075*G13^0,06686*G15^0,02690*G17^0,09229*G19^0,01640*G23^0,00228*G25^0,00026*G27^0,00391*G29^0,00351*G33^0,01015*G35^0,00008*G37^0,00623*G41^0,01848*G43^0,19308*G45^0,00098*G47^0,05572*G49^0,26781*G51^0,15246*G53^0,02182

Construction=k0*G11^0,06006*G13^0,03296*G15^0,00195*G17^0,01250*G19^0,00010*G21^0,00007*G23^0,00020*G25^0,00003*G27^0,00104*G29^0,00070*G33^0,00071*G35^0,00029*G37^0,00588*G39^0,00028*G41^0,02115*G43^0,10193*G45^0,00016*G47^0,62647*G49^0,08473*G51^0,01499*G53^0,03379

Manufacturing=k0*G11^0,05709*G13^0,03644*G15^0,02477*G17^0,06385*G19^0,00986*G21^0,00002*G23^0,00055*G25^0,00009*G27^0,00661*G29^0,00173*G31^0,00011*G33^0,00140*G35^0,00302*G37^0,00601*G39^0,00012*G41^0,03197*G43^0,09642*G45^0,00261*G47^0,01636*G49^0,04971*G51^0,50572*G53^0,08554