Анализируя кризис 1920 г., конгрессмен Charles Lindbergh сказал в выступлении в 1921 г.:

"Акт Федерального Резерва дает возможность создавать кризисы на научной основе. Нынешний кризис первый, спланированный и просчитанный как математическое уравнение :)".

Спустя годы, Президент США Woodrow Wilson, осознав весь цинизм Закона "Акт Федерального Резерва" и раскаявшись, что он его подписал 25 декабря 1913 г., писал:

"Наша промышленная держава контролируется кредитной системой, и наша кредитная система сосредоточена в частных руках. Рост нашей страны и вся наша деятельность находится под контролем нескольких человек, которые если бы и были честны и действовали в интересах народа, все равно озабочены тем бизнесом, где вращаются их деньги, и которые непременно по природе своей деятельности уничтожают подлинную экономическую свободу. Мы оказались самым безвольным, самым подвластным и подконтрольным правительством в цивилизованном мире. Мы больше не правительство народной воли, не правительство, избранное большинством, но правительство под властью небольшой кучки людей".

Любая инвестиционная политика, не говоря уже о спросе и предложении, обязательно сопровождается движением денежных фондов в той или иной форме. Экономика также как любой биологический объект требует наличия совершенной кровеносной системы. Это со всей очевидностью вытекает из модели кругооборота и уравнения обмена.

Мифотворцы финансовой системы не склонны или не желают понять эти глубинные латентные мотивационные механизмы, запускающие эффективную работу финансовой системы.

Обилие специальной научной литературы по финансовой системе отличается поверхностностью и отсутствием глубины. Главные проблемы сегодняшней финансовой системы не освящаются. Наиболее характерным примером подобных учебников является тысячестраничный труд, регулярно переиздаваемый Джозефа Ф.Синки, мл. "Управление финансами в коммерческих банках", в котором автор делает примитивный поверхностный анализ деятельности банков.

ни остановить его на первом этапе.

До сих пор их действия приводят к

расшатыванию финансовой системы, а

теперь уже и реальной экономики. Лишь

один из элитных ВУЗов признался, что он

участвовал в незаконной ипотечной

афере. В результате этого сотрудники

экономического факультета Гарварда

потеряли 350 млн.долл.США личных пенсионных

фондов.

Возникает вопрос, на каком

уровне находится обучение экономистов

и юристов в элитных ВУЗах США, если

преподаватели принимают инвестиционные

решения, во-первых, запрещенные

законом с времен Ф. Рузвельта, а, во-вторых,

откровенно экономически неграмотные.

Как утверждает министр финансов Г.

Полсон, следует разобраться с работой

финансовой системы, которую Г.Форд

столетие назад характеризовал как

гнилую.

Не поняв механизмы работы этой

системы, трудно определить

причинно-следственные связи и доминирующее

влияние на нее домашних хозяйств,

внутренней и внешней мотивации персонала.

Рассмотрим модель кругооборота и

уравнение обмена MV=PQ, т.е. раскроем

взаимосвязь спроса, предложения,

инвестиций с денежной массой и процентными

ставками на основании МОБ. Определим,

кто реально формирует деньги и процентные

ставки в государстве – труд, домашние

хозяйства или правительство, банки и

финансовая система.

Для этого попытаемся

ответить на следующие вопросы.

Почему в условиях не сбалансированной экономики США, финансовая система США становится все более высоко рискованной, и как неизбежно они потеряют свои доходы от финансовых операций?

Механизмы работы финансовой системы банально просты. Об этом авторы могли бы рассказать и сами, но в одном из популярных на западе фильмов (Money As Debt by Pual Grignon) о деятельности банков они доступно изложены. В книге приведены выдержки из этого фильма. Кроме этого использовалось учебное пособие о банковских резервах и расширении депозита "Modern Money Mechanics", выпущенное чикагским федеральным резервным банком (источник: http://www.chicagofed.org/), а также материалы сайта http://www.fdrs.org/.

Дайте мне возможность выпускать и контролировать деньги в государстве, и мне нет дела до того, кто пишет его законы.

Каждый раз, когда банк дает ссуду, создается новое залоговое обязательство, новый банковский счет, т.е. новые деньги.

Большинство из нас верят, что деньги создает правительство. Это верно, но лишь в определенной мере. Те бумажные и металлические символы стоимости, которые мы считаем деньгами, действительно печатает подотчетный правительству монетный двор, но большая часть существующих денег создается иначе. Они создаются ежедневно в огромных количествах частными корпорациями, известными нам как банки.

На самом деле банки создают деньги,

которые дают в кредит. Они берутся

не из доходов банка, не из денег

вкладчиков, а из подписанного

должником обещания их вернуть. Подпись

в долговой расписке обязывает должника

вернуть деньги плюс процент. Иначе он

потеряет дом, машину, т.е. то, что является

залогом. Это обязательство должника

перед банком.

А что эта подпись

требует от банка?

Банк проделывает

простой фокус — он просто записывает

сумму на счет должника. Скажете, что это

притянуто за уши — поверить сложно, но

это правда.

Многие думают, что банки зарабатывают

на разнице между депозитами и кредитами.

Т.е. допустим, что банк принимает депозиты

от вкладчиков под 3%, а выдает кредиты

под 7%. В этом случае банк имеет доход в

4%. Логика этой схемы проста и может

удовлетворить потребность общества в

кредитах, но современные банки работают

совсем по-другому.

Очевидно, что этот

доход по здравому смыслу должен

удовлетворять любого бизнесмена, но не

банкира.

Рассмотрим ее. В основу банковской

схемы положен узаконенный государством

благодаря банковскому лоббированию

принцип, по которому банк может

генерировать буквально из воздуха

с каждого 1 золотого доллара 9

несуществующих долларов, при условии

соотношении 9:1 (reserve ratio) резервов в

Центральном банке. Выполнение данного

закона контролируется государством

и/или Центральным банком. Также в законе

оговорено, что в чрезвычайных ситуациях

Центральный банк поддерживает местные

банки вливанием реального золота, и

только если все банки израсходуют свой

резерв одновременно, то кредитный

мыльный пузырь лопнет и банковская

система развалится.

В настоящее

время после отказа от золотого стандарта

банкам стало еще проще. Один реально

существующий депозитный доллар

вкладчиков они могут превращать в 9

несуществующих долларов. Обратите

внимание, данный фокус банки осуществляют

исключительно по закону, а ведь это

чистая пирамида, но только она узаконена

банковским лобби.

Представьте себе,

что вы производите автомобили и продаете

их. Один автомобиль вы реально производите,

а еще 9 автомобилей вы не выпускаете, а

просто выдаете покупателю в виде

расписки, в которой написано, что это

автомобиль и на нем можно с успехом

перемещаться по дорогам. Интересно, что

бы вам сказали девять из десяти

покупателей. Правильно — вам это запретят

делать, но банкирам государство это

разрешает.

На протяжении многих лет денежная система частичного резерва и подчиненная ей банковская сеть стала господствующей денежной системой в мире. В тоже время золотые деньги, обеспечивающие кредитные деньги, практически исчезли. Изменилась сама суть денег.

В прошлом бумажный доллар был распиской,

по которой можно было потребовать его

стоимость в золоте или серебре. Сегодня

за бумажный или цифровой доллар можно

получить только другой бумажный или

цифровой доллар.

Рассмотрим данную

схему подробнее.

В прошлом кредит

частного банка существовал в форме

банкнот, выпущенных этим банком. У людей

был выбор - они могли отказаться от

такого частного платежного средства,

впрочем, как и сегодня. В настоящее время

кредитный счет частного банка можно

обналичить в национальной валюте

государства. Доллары, евро, фунты —

словом в том, что обычно считаем деньгами.

Государство устанавливает национальную

валюту, а закон гласит, что граждане

обязаны принимать эти банкноты в

виде долгового платежа под страхом

суда.

Возникает вопрос, если и

правительство и банки могут создавать

деньги, сколько же денег существует

вообще?

В прошлом количество

существующих денег ограничивалось

реальным количеством того, что

использовалось в качестве денег.

Например, для того, чтобы создать новые

золотые или серебряные деньги нужно

было сначала добыть золото или серебро

в шахте.

Правительство устанавливает

законодательное ограничение на

создание новых денег согласно правилу

частичного резерва (fractional reserve

requirements). Процент частичного резерва

устанавливается произвольно. И он разный

в разных странах и может меняться со

временем. В прошлом от банков обычно

требовалось иметь в резервном хранилище

хотя бы один золотой доллар на десять

созданных кредитными счетами. Сегодня

это правило больше не действует

не только на соотношение золотых и

кредитных денег, но и на соотношение

новых долговых денег к уже существующим

долгам. В настоящее время резервы банков

состоят из двух пунктов.

Первый

— количество национальной валюты,

которую частный банк хранит в Центральном

банке.

Второй — количество

существующих долговых денег, которые

уже есть на счетах банка.

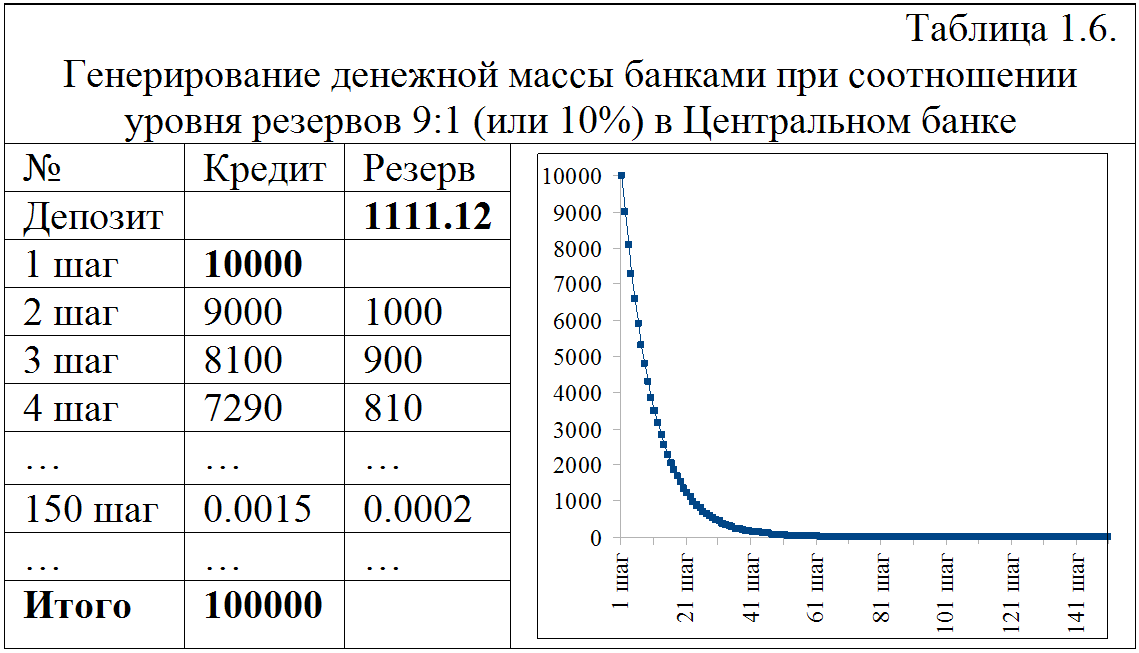

Представим, что открылся новый банк,

и у него еще нет вкладчиков, но учредители

банка внесли депозит на сумму 1111.12

долл. США в Центральный банк в существующей

бумажной валюте. По правилам соотношения

резерва установим для нашего примера

в размере 9:1.

Первый шаг.

Открылись

двери, и в банк пришел первый заемщик.

Ему нужны 10 тыс.долл.США, чтобы купить

подержанную машину. При соотношении

9:1 (reserve ratio) резерв в Центральном

банке — так называемые сильные деньги

позволяют банку совершенно законно

создать из воздуха в девять раз больше

денег, чем этот резерв в 1111.12 долл.

США в Центральном банке, т.е. 10

тыс.долл.США на основании долговой

расписки должника. Эти 10 тыс.долл.США

ниоткуда не берутся — это именно новые

сделанные из воздуха деньги, которые

просто забиваются банкиром в компьютер

на счет должника, а ему выписывается

банковский чек, при помощи которого он

и покупает подержанный автомобиль.

Второй шаг.

Продавец автомобиля

вносит этот чек в своем банке. В отличие

от сильных денег в Центральном банке

такие новые долговые деньги нельзя

увеличить с помощью резервного соотношения

9:1. Наоборот, их делят на резервное

соотношение. В результате при соотношении

9:1 можно создать 9000 новых кредитных

долларов (new loan) и 1000 долларов внести

на депозит в Центробанк на основании

10000 кредитных долларов, помещенных

в банк продавцом автомобиля по чеку.

Третий

шаг.

Если эти 9000 долларов приходят

через третьих лиц в тот же банк, который

их создал или любой другой, это является

законным основанием выпустить новые

кредитные деньги. В результате при

соотношении 9:1 можно создать 8100

новых кредитных долларов (new loan) и

900 долларов (reserve) внести на

депозит в Центробанк на основании 9000

кредитных долларов, помещенных в банк.

Практически работает принцип матрешки

- в каждой матрешке вложена матрешка,

только меньшего размера, в ней в свою

очередь вложена еще меньшая матрешка

и т.д. Так и каждый новый вклад дает

возможность выдавать кредит, но меньшего

размера и так до бесконечности. Теперь

если долговые деньги не попадают снова

в банк, то процесс прекращается. Это

непредсказуемая часть механизма создания

денег. Но, скорее всего, с каждым шагом

деньги снова будут проходить через банк

и процесс создания денег через резервное

соотношение 9:1 будет повторяться снова

и снова. Пока внутри банковской системы

не возникнет из воздуха новых

100 тыс. кредитных денег.

Это

наглядно показано на графике и в таблице

1.6.

Все эти новые деньги создаются

исключительно из долгов, и весь этот

процесс протекает на законной основе

только благодаря 1111.12 долларов, положенных

на счет в Центробанке.

Эта хитроумная

система несколько сложнее. Баланс

каждого банка в цепочке должен показывать,

что у него на 10% больше вкладов

(deposits), чем выдаваемых ссуд (loans).

Таким образом, банк вроде бы имеет

достаточно вкладчиков, чтобы выдавать

ссуды. Это создает расхожее, но ошибочное

впечатление, что ссуды создаются из

вкладов.

Дальше, если весь цикл не

будет происходить в одном банке,

невозможно устроить так, чтобы отдельно

взятый банк увеличил свой сильный резерв

практически в 90 раз:

Создавая практически кредитные

деньги извоздуха.

Однако

банковская система представляет собой

замкнутый круг — ссуда, выданная одним

банком — становится вкладом в другом

банке и наоборот. Теоретически если

взаимный обмен практически равен, то

общий эффект будет практически таким

же, если бы весь цикл происходил только

в одном банке.

Таким образом, изначальный резерв в Центральном банке в размере $1111.12 позволяет банкам заработать $100000, которых у банков никогда не было.

За последние десятилетия благодаря

лоббированию закона банкирами обязательное

условие иметь депозит в Центральном

банке в некоторых странах исчезло

вовсе, и резервное соотношение может

быть гораздо больше чем 9:1. Для некоторых

видов счетов используется соотношение

20:1 и 30:1, а в некоторых случаях

резерва нет вообще. В последнее

время, используя ссудный процент (loan

fees) для того, чтобы поднять резерв за

счет заемщика, банки практически

полностью обошли резервное ограничение.

Хотя правила игры несколько сложны,

но со стороны здравого смысла все

достаточно просто.

«Каждый на подсознательном уровне знает, что банки не дают денег в долг. И когда вы забираете со счета свои сбережения - банк молчит о том, что отдал ваши деньги кому-то еще».

Несмотря на расхожее представление о печатном станке — печатаемые правительством деньги это не более 5% всех денег в обороте.

Более того, эти деньги создаются и уничтожаются в громадных количествах ежедневно, по мере того как выплачиваются старые долги и создаются новые.

«Боюсь, что простые люди не обрадуются, узнав о том, что банки могут и фактически создают деньги из воздуха... Это те, кто контролируют долг государства, определяют политику правительства и держат в своих руках судьбы народов»

Во-первых, правительство

законодательно обязывает нас пользоваться

национальной валютой.

Во-вторых,

правительство разрешает частным банкам

обналичивать долговые деньги в

национальной валюте.

В-третьих,

судебная власть преследует за долги.

В-четвертых, правительство

заботиться на уровне законов об этой

денежной системе и поддерживает ее

имидж в глазах народа, но ничего не

рассказывает народу о том, откуда в

действительности берутся деньги.

Для любого, кто верит в это - такая

залоговая бумага становится передаваемой

и меняемой на что-либо другое. Эта

долговая расписка утверждает: «Я тебе

должен». Она представляет собой ценность

и превращается в особую форму денег.

Эти деньги должник обменивает на то,

что называется ссудой.

В реальном

мире ссуда означает, что тот, кто дает

в долг, то предполагается, что у него

есть что давать. Если вам нужен молоток,

а я даю вам расписку о том, я вам предоставлю

расписку на молоток, которого у меня

нет — толку мало. Но в искусственном

мире денег обещание банка выплатить

деньги, которых у него нет, приравнивается

к реальным деньгам, и мы с этим соглашаемся.

«Получается, что наши деньги отданы на милость кредитным операциям банков, которые дают в долг не деньги, а лишь обещание выплатить деньги, которых у них нет».

Когда заемщик подписывает долговую расписку, банк создает нажатием пары клавиш на компьютере свой собственный долг перед заемщиком. С точки зрения заемщика это деньги на его счете, а поскольку правительство позволяет этот долг банка перед заемщиком обналичивать в национальной валюте, то все принимают это как деньги.

Вы когда-нибудь задумывались над тем,

что все правительства, компании, мелкий

бизнес, домашние хозяйства одновременно

оказываются в чудовищном долгу (debt). Вы

задавали себе вопрос, откуда может

взяться столько денег, чтобы их давать

в долг.

Теперь вы это знаете — их просто

нет. Банки не дают в долг деньги — они

просто создают их из долгов. И эти

долги ничем не ограничены, как и количество

денег.

По всему миру правительства

занимают деньги под проценты у частных

банков. Долг правительств составляет

львиную долю общего долга. Уплата этого

долга съедает большую часть налогов.

«Я не встречал еще того, кто, находясь в здравом уме, оправдывал бы тот факт, что Федеральное правительство занимает свои же национальные деньги... Я верю, что настанет время, когда народ потребует это изменить. Я верю, что настанет время, когда вас, меня и всех в Конгрессе обвинят в бездействии и молчаливой поддержке существующей идиотской банковской, финансовой системы»

Мы знаем, что банки просто создают деньги

из воздуха, которые они дают в долг, а

правительство им разрешает это делать.

Надеемся, что читатель попытается

ответить на ряд вопросов.

Первый

вопрос.

Почему правительства берут

деньги в долг у частных банков под

проценты, если они могут создавать свои

собственные беспроцентные деньги.

Справка.

Национальный долг США за период с 1957

г. по 2006 г. вырос с 5 трлн. долл. США до 45

трлн. долл. США. В ноябре 2008 г. за

каждые 10 секунд долг США увеличивался

на 1 млн.долл.США, за минуту - 6

млн.долл.США, за час - 360 млн.долл.США, за

один день – 8,640 млрд.долл.США. В результате

только за один год набегает – 3,110

трлн.долл.США, которые естественно

должны погасить простые американцы.

Второй

вопрос.

Зачем создавать деньги как

чьи-то долги. Почему нельзя создать

деньги, которые постоянно находятся в

обороте, и их не надо вечно брать в долг

под проценты только для того, чтобы они

существовали.

Третий вопрос.

Как

можно денежную систему, основанную на

постоянном росте, использовать для

создания стабильной экономики. Не

логичнее ли то, что постоянный рост и

стабильность это взаимоисключающие

понятия.

Четвертый вопрос.

Что

делать с существующей системой, основанной

на постоянном росте. Что необходимо

изменить для создания стабильной

экономики.

Анализ финансово-банковской

системы позволяет сделать следующие

выводы, что:

Во-первых, единственной

ценностью, которая участвует в кредитном

договоре, и как следствие в генерации

денежной массы страны, являются залоговые

обязательства домашних хозяйств. Банки

с помощью финансовых манипуляций

производят из реального доллара 100

воздушных долларов (при условии 9:1).

Реальной ценности они не создают, т.к.

денег у них нет и это очевидно. Единственной

ценностью экономики, которой владеет

домашнее хозяйство, является труд.

Именно труд обеспечивает рост и развитие

экономики любого государства. Поэтому

он и генерирует денежную массу. Банкир

не производит ничего, а значит, у него

нет права создавать из одного реального

доллара - эквивалента труда 100 реальных

долларов. Он может создать лишь 100

виртуальных долларов.

Во-вторых.

Имея этот механизм по созданию легких

долларов из ничего, банкиры не склонны

заниматься и профессионально выполнять

инвестиционную функцию. Мало того легкие

доходы, создаваемые из ничего, привлекли

в их среду непрофессиональных экономистов

и просто здравомыслящих людей, а в

основном людей, лишенных каких-либо

моральных и нравственных принципов.

В-третьих. Из всех домашних хозяйств

следует выделить только ту часть, которая

своим трудом формирует реальную

экономику. Т.е. в нее не входят домашние

хозяйства, которые не трудятся, а

аналогично банкирам живут на капитале,

созданном подобно банковскому капиталу.

Возникает вопрос, сколько домашних

хозяйств, которые трудятся для развития

реальной экономики, а не для обслуживания

банкиров, олигархов и т.п. Наши расчеты

показывают, что трудовые домашние

хозяйства составляют 90-95% в зависимости

от страны. При этом паразитирующие

банковские и олигархические домашние

хозяйства составляют не более 0.01-0.1%, а

остальные 5-10% это их обслуживающий

персонал, который также не участвует в

создании реальной экономики.

В-четвертых.

В тоже время в банковской среде всегда

существовали люди, понимающие всю

порочность созданной финансовой системы.

«Современная банковская система

производит деньги из ничего.

Этот процесс, возможно, самый невероятный

фокус когда-либо придуманный. Ростовщичество

задумано беззаконием и рождено пороком.

Банкирам принадлежит весь мир. Заберите

его у них, но оставьте им власть создавать

деньги росчерком пера, и они

выкупят его обратно. Заберите у них эту

великую власть и все великие

состояния, как и мое, исчезнут,

а они должны исчезнуть, чтобы

мир стал лучше и счастливее. Но если вы

хотите продолжать быть рабами банков

и оплачивать свое собственное рабство,

тогда позвольте банкирам продолжать

из воздуха создавать деньги и управлять

долгами».

В-пятых. Общество осознало, что если мир будет идти по пути, сформированному банками, то человечество ожидают постоянные войны, революции и кризисы. Эта система ничего позитивного не может созидать. Как подчеркивали представители Римского клуба, мир должен двигаться в сторону устойчивого развития, ноосферной экономики.

Проведенный анализ убедительно показал, деньги в государстве создают домашние хозяйства в тот самый момент, когда они, во-первых, регулярно получают заработную плату, а цены в государстве находятся в соответствии и сбалансированы с оплатой труда. В этом случае домашние хозяйства, с одной стороны, создают мощную инвестиционную составляющую через свои пенсионные фонды, с другой стороны, они склонны сберегать. Именно эти денежные средства и формируют депозитные портфели банков и инвестиционные активы финансовой системы.

Во-вторых, при условии сбалансированности

цен и оплаты труда персонала домашние

хозяйства, их внутренняя и внешняя

мотивация стимулирует их на взятие

кредитов. Т.е. благодаря этому мотивационному

механизму и генерируется денежная масса

в стране и все ее агрегаты от М0, М1

и далее.

Практически домашние хозяйства

создают денежную массу и формируют

кредитные портфели банков. Уровень

мультипликативного разворачивания

денежной массы или ее сжатия определяется

исключительно внутренней и внешней

мотивацией домашних хозяйств, т.е. при

высокой оплате труда и низких ценах

домашние хозяйства склонны не только

давать в долг, но и брать. Именно это

ощущение стабильности домашнего

хозяйства в оплате труда и низких ценах

без спекулятивной незаконной маржи

генерирует денежную массу и постоянство

не только доходов финансово-банковской

системы, но и развитие экономики любой

страны.

Отметим и еще один забавный момент,

как ни парадоксально классической

международной финансовой системе (МФС)

очень выгодно расшатывание финансовой

лодки экономики любой страны. Сначала

на первом этапе МФС зарабатывает, пока

строит свои очередные финансовые

пирамиды в той или иной стране, и втягивают

их реальную экономику в кризис высоких

спекулятивных цен и низкой реальной

заработной платы. На втором этапе МФС

сознательно обрушивает рынок и естественно

многократно больше зарабатывает на

спаде, а затем на третьем этапе

зарабатывает, когда ее все общество

спасает от кризиса.

Рынок недвижимости

также нисколько не пострадает от

ипотечной аферы. Ведь в начале ипотечной

аферы они зарабатывали на двух показателях.

Во-первых, на росте цен на

недвижимость.

Во-вторых, на росте

объемов продаж.

Когда разразился

ипотечный кризис, рынок недвижимости

опять в выигрыше. Потому что теперь все

недвижимость продают, и у предприятий

рынка недвижимости снова наблюдается

рост объема продаж. Конечно, на фазе

построения ипотечно-финансовой пирамиды

доходы предприятий рынка недвижимости

были больше за счет роста цен и физических

объемов продаж недвижимости. На спаде

снимать спекулятивную маржу труднее,

т.к. цены падают на квадратные метры, но

ведь объемы продаж растут. Разумеется,

можно включить еще ряд спекулятивно-рыночных

схем и резко усилить свои доходы на

спаде рынка по сравнению с первым этапом

надувания финансово-ипотечного пузыря.

Эти схемы повышенной доходности авторы

сознательно не рассматривают, чтобы

читатель не воспылал намерением вместе

с финансовой системой окончательно

развалить реальную экономику.

Для

авторов важно понять удивительный

парадокс, созданный международной

финансовой системой, и "теоретически"

обоснованный либеральными экономистами.

Он заключается в том, что международной

финансовой системе чудовищно выгодны

любые формы раскачивания экономической

лодки в той или иной стране.

Принцип

работы банковской системы прост, чем

хуже она работает и сильнее разрушает

экономику любой страны, тем выше ее

доходы. Возникает законный вопрос.

Почему она должна работать хорошо, если

общество так обильно оплачивает заведомо

плохую работу. Рассуждения банкиров

примитивны, чем большее количество

финансовых пирамид будет построено, и

чем они выше, тем больше денег будет

получено сначала на первой, второй и

третьей фазах их построения. Они ведь

не виноваты, что общество тех или иных

государств так некомпетентно.

В

результате доказано, что ни государство,

ни банки, ни бизнес, полностью зависимый

от них, а именно домашние хозяйства

через механизмы внутренней и внешней

мотивации и свои сбережения и пенсионные

фонды:

Предопределяют дополнительный инвестиционный потенциал общества и всей экономики страны за счет своих сбережений.

Проведенный анализ, основанный на концепции, методике и нейронных моделях авторов, показал, что единственной движущей силой общества является труд домашних хозяйств, которые определяют:

Депозитные и кредитные портфели финансово-банковской системы.

Попытаемся разобраться, способны ли

бизнес, финансовая система, правительства

эффективно управлять экономикой. Далее

будет показано, что это очередной миф,

созданный нашими оппонентов либеральными

экономистами. Ведь разбирая основные

целевые функции экономики, авторы

показали, что сегодняшняя экономическая

система и ее политическая надстройка

поставлены с ног на голову.

Эта проблема

особенно актуальна в условиях глобального

потепления и катастрофически

синергетического нарастания не только

ноосферных проблем в целом, но и

экологических, в частности.

Поэтому сосредоточим свое внимание на отраслях высоких технологий и их оценке со стороны финансовой системы, например, по показателю капитализации и прочим экономическим факторам.